「ブラックリストに載ってしまったら、やっぱりローンを組むのは厳しい?」

「ブラックリストに載ってしまったけど、クレジットカードがどうしても必要!」

ブラックリストは俗称ではあるものの、信用情報に傷が付くと今後の人生において大きな損失を生む可能性があります。

そこでここでは、ブラックリストに関して、以下のような項目を挙げて解説していきたいと思います。

- ブラックリストの定義と掲載されるケース

- ブラックリストが消えるまでの期間

- 結婚して名前が変わってもブラックリストから削除されない

- 信用情報機関で自分の信用情報はチェックできる

- ブラックリストに載ると起こるリスク

- ブラックリストでもクレジットカードを作る方法

ブラックリストは一生そのまま、というわけではありませんが、一旦ブラックリスト入りすると数年間はローンや審査が非常に難しくなります。

すでにブラックリスト入りしてしまった方はもちろん、もしかしたらブラックリストに掲載されるかもしれないという方もぜひ、当記事に目を通してみてください。

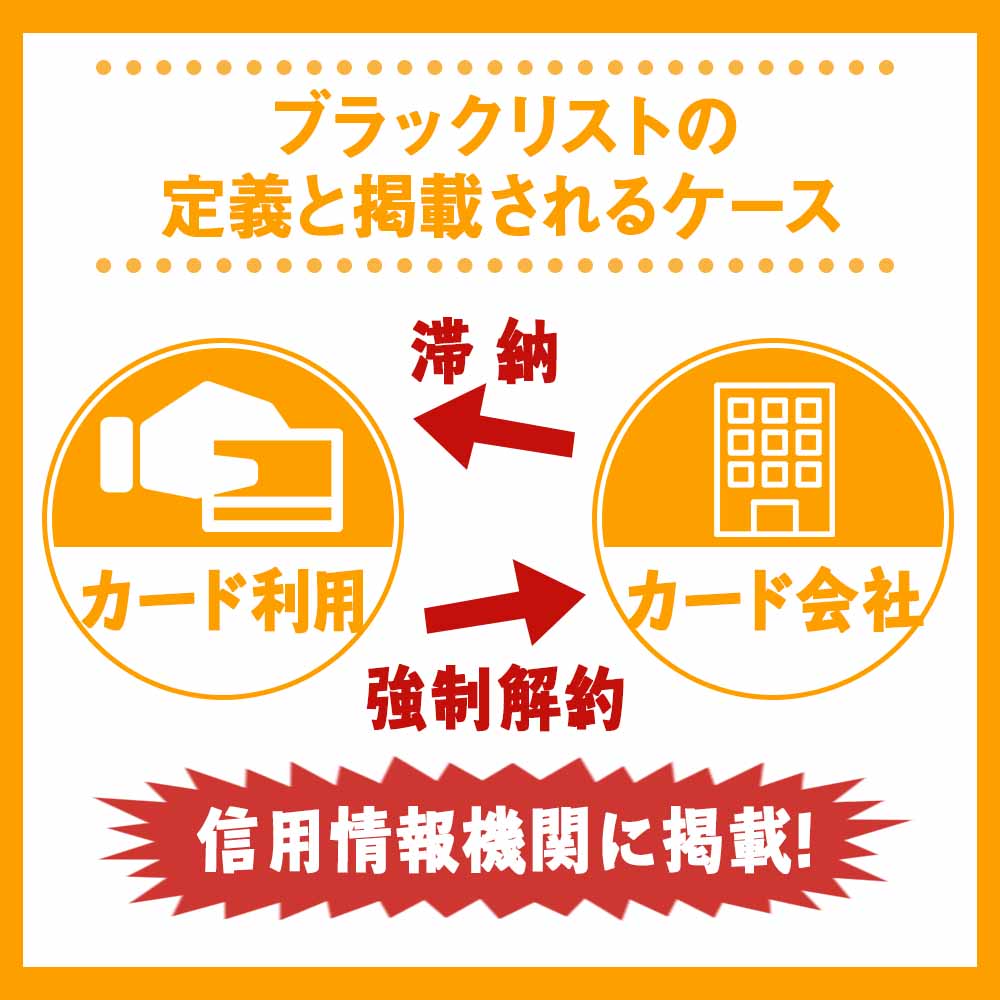

ブラックリストの定義と掲載されるケース

信用情報機関に異動情報が掲載されることをブラックリストと言う

信用情報機関に異動情報が掲載されることをブラックリストと言う「ブラックリストという言葉は知っているけど、定義を説明しろと言われたら困る。」という方は多いのではないでしょうか。

そこでここでは以下の通り、ブラックリストの定義を確認しておきましょう。

クレジットカードやローンの返済が滞った場合や破産が生じた場合などに、事故情報や延滞情報として、金融機関の個人信用情報に登録されること。

つまり、返済が滞ってしまうことが問題と言えますね。

ちなみに事故情報や延滞情報が登録された状態のことは、『ブラックリストに載る』と表現されます。

それでは具体的にどのような状況になると、ブラックリストに掲載されてしまうのでしょうか。こちらについてですが、以下のようなケースに注意する必要があります。

- 支払いの滞納

- 自己破産などの債務整理

- クレジットカードの強制解約

以下、それぞれの項目について解説を進めていきましょう。

支払いの滞納

絶対にNG!

絶対にNG!あなたはまさか、以下のようなクレジットカードなどの支払いを滞納してはいないでしょうか。

- クレジットカードの利用額

- 消費者金融の返済

- 携帯電話の分割払い

- 奨学金の返済

「え!携帯電話や奨学金も対象なの?」

と驚かれる方もいるかもしれませんが、これらの支払いを滞納し続けると最終的には、ブラックリストに掲載されてしまいます。

さて、ここで気になるのは、一体どれくらいの期間滞納してしまうと、ブラックリストの対象となってしまうのかということです。

信用情報に傷が付くタイミングに関してですが、61日以上、または3ヶ月以上の延滞などの著しく信頼を損ねる契約不履行があった場合が対象となります。

もちろん、1日や2日程度なら遅れても良いという考え方ではなく、きちんと毎月の支払いに間に合うように、お金の管理を徹底していきましょう。

クレジットカードの利用額を滞納したときの対処法は『クレジットカードの利用料金を滞納したら信用情報は悪化!滞納時の対処法を解説』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

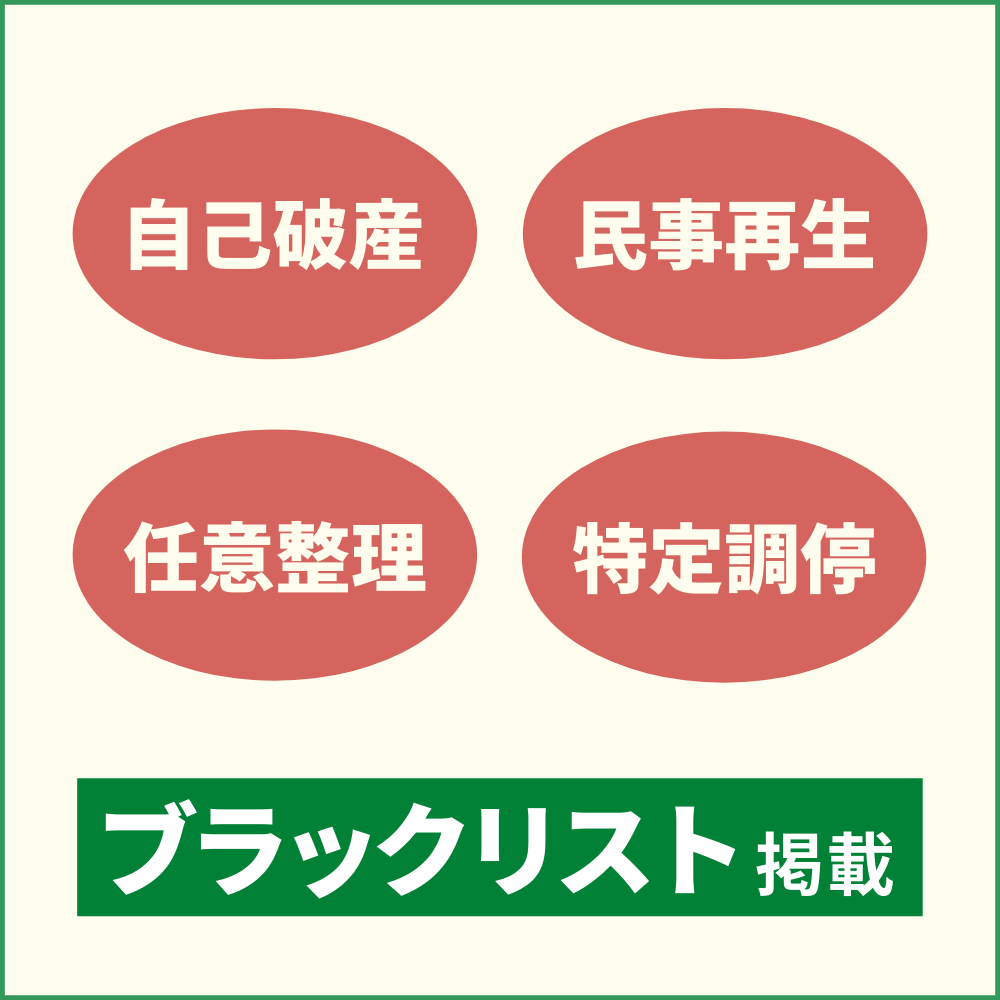

自己破産などの債務整理

「毎月の返済が苦しくなってきた!」

「毎月の返済が苦しくなってきた!」

「借金が膨れ上がってどうしようもない!」

このような方が最終的に手を伸ばしてしまうのが、自己破産を始めとする債務整理ですよね。

以下のいずれに関しても、即ブラックリスト入りが確定してしまうことは、あらかじめ頭に入れておきましょう。

- 自己破産

- 民事再生

- 任意整理

- 特定調停

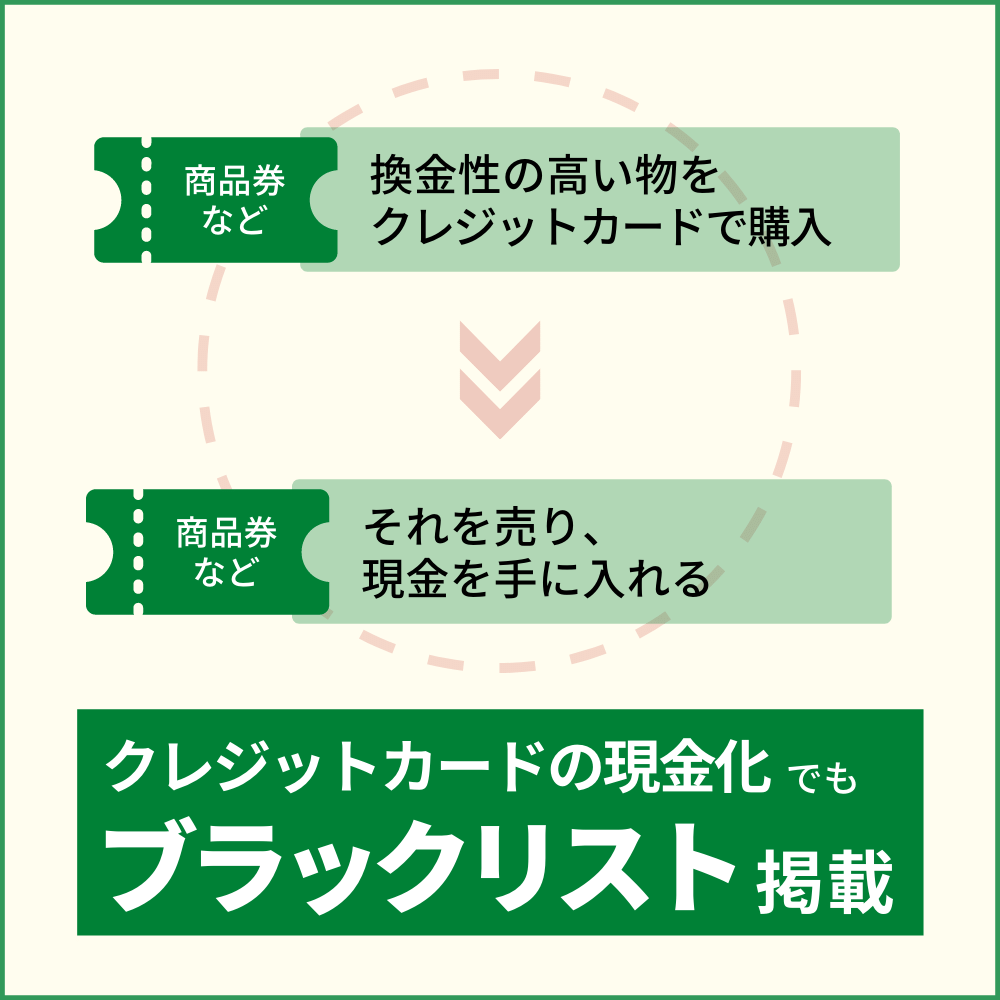

クレジットカードの強制解約

理由によるけど滞納での強制解約はNG!

理由によるけど滞納での強制解約はNG!クレジットカードの不正利用などが理由で、クレジットカードの強制解約があった場合にも、ブラックリストに掲載されてしまいます。

クレジットカードの不正利用で代表的なものに、クレジットカードの現金化があります。

これは、商品券などの換金性の高い物をクレジットカードで購入し、それを売ることによって現金を手にする行為を指します。

クレジットカードの現金化は法律に抵触するものではありませんが、各クレジットカード会社の規約において、しっかりと禁止事項として明記されているのです。

たとえば、『JCBカードの規約』の第22条の項目10では、以下のような記載があります。

会員は、現金を取得することを目的として商品・権利の購入または役務の提供などにカードのショッピング枠、ショッピング残高枠(第19条第2項に定めるものをいう。)を利用すること(以下「ショッピング枠現金化」という。)はできません。

「知らなかった!」

で済まされる話ではないため、今一度、クレジットカードの正しい使い方に目を向けてみましょう。

ブラックリストが消えるまでの期間|実は消し方はない!

ブラックリストを消すには返済して時間が経つのを待つしかないのが現状

ブラックリストを消すには返済して時間が経つのを待つしかないのが現状「ブラックリストっていつになったら消えるの?」

「ブラックリストって消し方はあるの?」

とこのようなことが気になっている方もいるかもしれません。

そこでここでは、以下の項目について解説を進めていきたいと思います。

- ブラックリストが消えるまでの期間

- ブラックリストは原則、消すことができない

早速、それぞれの内容を詳しく見ていきましょう。

ブラックリストが消えるまでの期間

ブラックリストを消すには返済して時間が経つのを待つしかないのが現状

ブラックリストを消すには返済して時間が経つのを待つしかないのが現状ブラックリストが消えるまでの期間は、ブラックリストに掲載されてしまった要因と、信用情報機関によってそれぞれ異なります。

| ブラックリストへの掲載要因 | CIC | JICC | KSC |

|---|---|---|---|

| 61日以上延滞 | 5年 | 1年 | 5年 |

| 3ヶ月以上連続延滞 | 5年 | 5年 | 5年 |

| クレジットカードの強制解約 | 記載なし | 5年 | 5年 |

| 民事再生任意整理特定調停 | 5年 | 5年 | 5年 |

| 自己破産 | 5年 | 5年 | 10年 |

ご覧の通り、ほとんどの場合は、5年という長期間において、ブラックリストに掲載され続けることになります。

中でも最も注意したいのが自己破産です。

KSCにおいては10年と途方に暮れてしまうほどの期間、信用ゼロの状態が続いてしまうのは怖いですね。

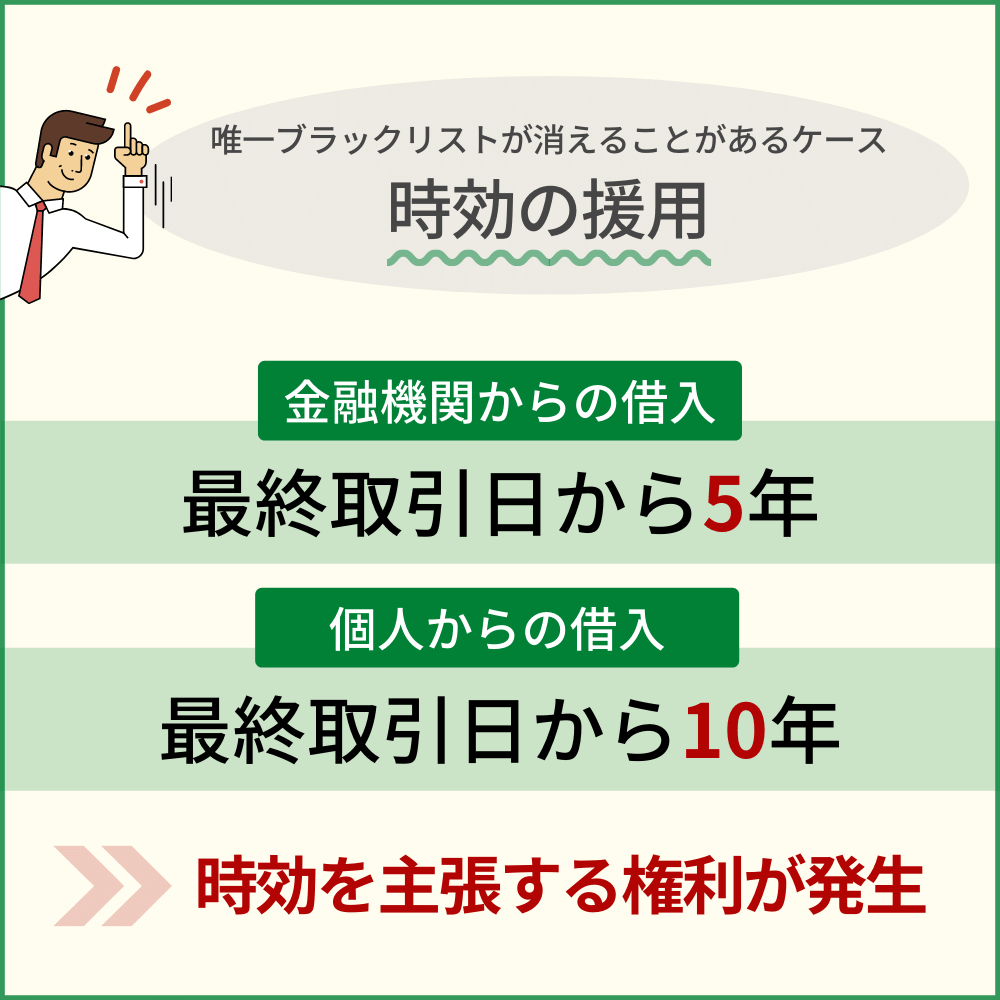

ブラックリストは原則、消すことができない

債務返済後、年数が経つのを待つしかない

債務返済後、年数が経つのを待つしかない「何とかしてブラックリストを消すことはできませんか?」

と藁にもすがるような思いで過ごされている方もいるかもしれません。

結論から言うと、残念ながら原則として、一度掲載されたブラックリストを消すことはできません。

唯一、ブラックリストが消えることがあるとすれば、弁護士に依頼し、時効の援用をしてもらうケースです。

時効援用とは、時効を理由に借金を放棄するという意思表示であり、金融機関からの借入なら最終取引日から5年、個人からの借入であれば最終取引日から10年経過していると、時効を主張する権利が発生するのです。

もし信用情報機関から情報が消去された場合でも、滞納したローン会社やカード会社の自社リストには掲載されている可能性が高い為、その会社の審査にまた通過するのは難しいと言えるでしょう。

もちろん、時効援用には審査が伴い、ほいほいと簡単に依頼が通るわけではありませんが、もはやどうしようもないところまで追い詰められているという方は、時効援用を視野に入れてみても良いでしょう。

結婚して名前が変わってもブラックリストから削除はされない

本人確認証明や旧姓で審査する会社もわかる

本人確認証明や旧姓で審査する会社もわかる「結婚して名前が変わったら、ブラックリストから削除されるのでは?」

と期待を寄せている方がいるかもしれないですね。

ところが残念なことに、結婚して名前が変わったからといって、ブラックリストから削除されることはありません。

もちろん、名前だけではなく、名前以外の個人情報に変更があったとしても、信用を失ったという事実が履歴から消えることはないのです。

- 結婚して名前が変わっても、ブラックリストからは削除されない

- 名前以外の情報が変わっても、ブラックリストからは削除されない

したがって、基本的にはおとなしく、ブラックリストから自然に削除される日を待つしかありません。

クレジットカードやローンの審査では旧姓を正しく伝える必要がある

「ブラックリストから削除されないといっても、結婚して名前が変わった後なら、クレジットカードやローンの審査が通りやすくなるかもしれない!」

「ブラックリストから削除されないといっても、結婚して名前が変わった後なら、クレジットカードやローンの審査が通りやすくなるかもしれない!」

とこのようにお考えの方もいるかもしれませんが、各種審査においては、本名のみならず、旧姓の記載まで求められることが一般的です。

旧姓の記載がない場合でも、クレジットカード会社やローン会社は過去に散々、結婚後の名字変更に対応してきているので、名字が変更された程度では信用情報がバレない可能性は低いでしょう。

ここでもし、ブラックリスト入りしているという事実を隠したくて、あえて旧姓を記載せずに提出すると、これは立派な虚偽の申請となり、ますますあなたの信用を落としてしまうでしょう。

そもそも生年月日や免許証番号などのことを思うと、偽装は不可

そもそもの話ですが、仮にあなたが旧姓をきちんと記載しなかったとしても、以下のような情報によって、虚偽の記載はいとも簡単に見抜かれてしまいます。

- 生年月日

- 運転免許証に記載されている免許証番号

生年月日は当然変わらない情報ですし、免許証番号も、免許証を更新しても変わることはありません。

厳密には、再発行によって最後の一桁だけ数字が変わりますが、他の11桁は一生変わらない数字なのです。

以上を踏まえると、クレジットカードやローンの審査において、旧姓を明かさないことによって審査を潜り抜けるのはほぼ不可能と言えます。

ブラックリストに掲載されてしまうのが、いかに厄介なことであるかがお分かりいただけるのではないでしょうか。

信用情報機関で自分の信用情報をチェックしてみよう!

信用情報は自分で調べることができる!

信用情報は自分で調べることができる!「自分の信用情報が気になる!どうやったら調べられるんですか?」

と気になっている方もいることでしょう。

そこでここでは、信用情報機関で自分の信用情報を調べる方法についてシェアしていきたいと思います。

信用情報機関ごとに、調べ方が異なるため、以下の信用情報機関ごとに、項目を分けて解説していきますよ。

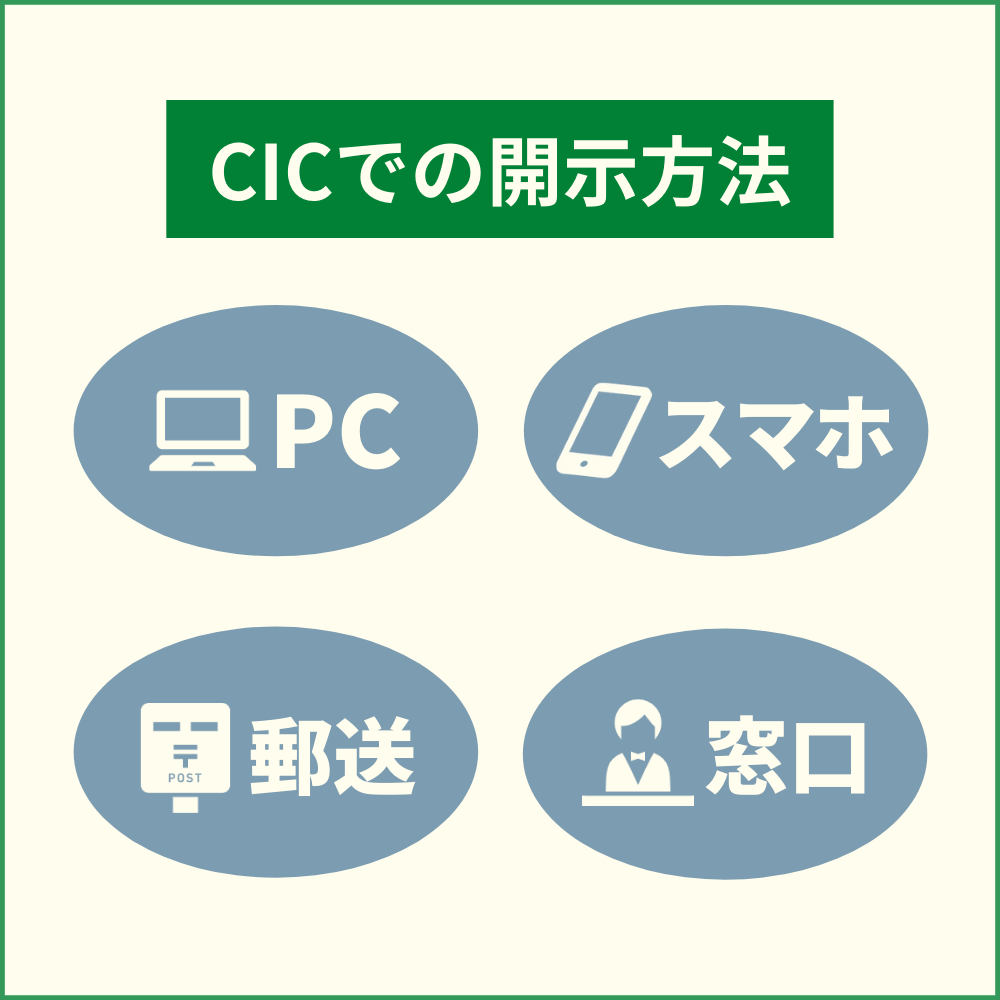

CICの場合

CIC(株式会社シーアイシー)は主に、割賦販売や消費者ローンなどのクレジット事業を営む企業を会員としている信用情報機関です。

CIC(株式会社シーアイシー)は主に、割賦販売や消費者ローンなどのクレジット事業を営む企業を会員としている信用情報機関です。

以下、CICで信用情報を開示する方法を見ていきましょう。

- 『お手続き前の確認事項』をチェックする

- クレジット契約で利用した電話番号(固定電話・携帯電話)から電話する

- 電話で入手した受付番号をパソコンで入力する(電話後、1時間以内)

- PDFファイルをダウンロードする(プリントアウトも可能)

※手数料:1,000円

- 『お手続き前の確認事項』をチェックする

- クレジット契約で利用した電話番号(固定電話・携帯電話)から電話する

- 電話で入手した受付番号をスマホで入力する(電話後、1時間以内)

- パスワードを入力して画面を開く

※手数料:1,000円

- 必要書類を用意する

- ゆうちょ銀行の定額小為替証書を用意する(手数料は1,000円)

- 必要書類と手数料をCICの首都圏開示相談室宛に郵送する

- 約10日後、開示報告書が届く

※手数料:1,000円

- 必要書類を用意する

- 最寄りの『開示ご相談コーナー』へ

- 窓口のタッチパネルで受付を済ませ、本人確認を行う

- 開示報告書を受け取る

※手数料:現金500円

ご覧の通りCICでは、パソコン、スマホ、郵便、窓口と様々な方法で個人情報を開示することができます。

最もお手軽で早いのはやはり、パソコンかスマホによる手続きですね。

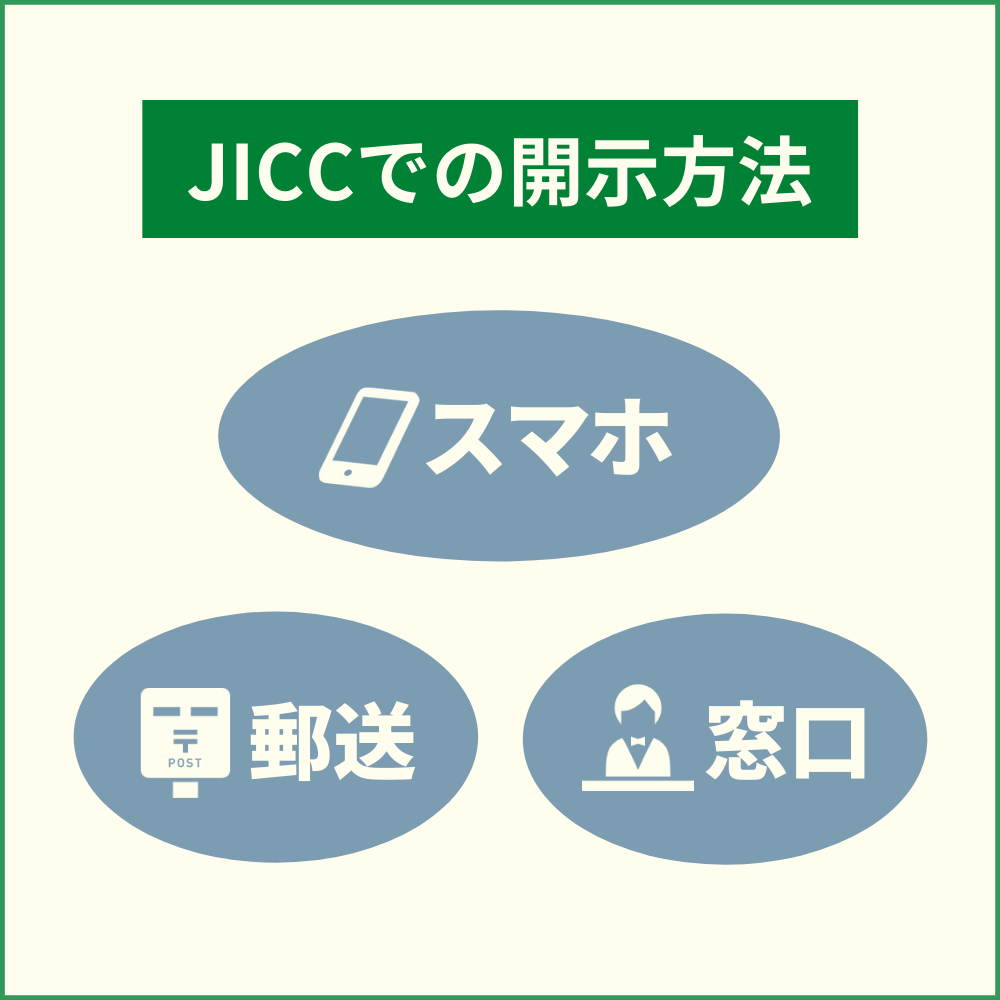

JICCの場合

JICC(株式会社日本信用情報機構)は主に、クレジット事業の他、銀行業を営む企業を会員としている信用情報機関です。

JICC(株式会社日本信用情報機構)は主に、クレジット事業の他、銀行業を営む企業を会員としている信用情報機関です。

以下、JICCで信用情報を開示する方法を見ていきましょう。

- 『公式ホームページ』にアクセスし、専用アプリをダウンロードする

- 利用規約を確認する

- パスワードの発行・入力を行う

- 必要事項を入力する

- 本人確認書類の撮影と送信を行う

- 開示手数料の支払い方法を選択して決済する

- 信用情報記録開示書が届く

手数料:1,000円

- 信用情報開示申込書

- 手数料(1,000円)

- 本人確認書類

※上記3点を下記宛まで郵送する

株式会社日本信用情報機構 開示窓口

- 信用情報開示申込書(窓口で取得可)

- 現金500円

- 本人確認書類

※上記3点を窓口まで持参する

CICと同じく、オンライン、郵送、窓口と個人情報の開示方法は様々ですが、情報を開示するための方法は異なる点も多いですね。

手数料についてはCICと全く同仕様であり、窓口の場合は500円、その他の方法なら1,000円に設定されていますよ。

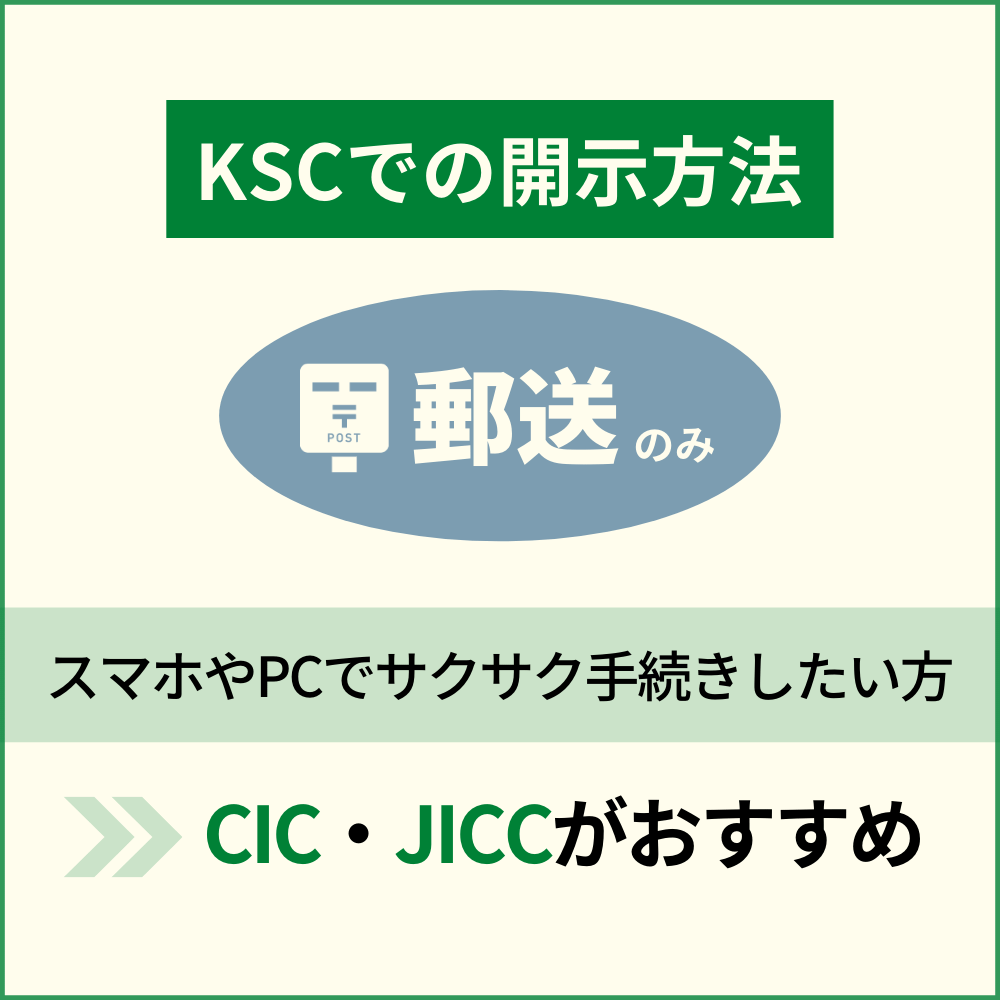

KSCでの信用情報開示は郵送のみ

郵送のみは不便

郵送のみは不便KSC(全国銀行協会)は主に、銀行の住宅ローンやマイカーローン、カードローンなどの際に利用される信用情報機関です。

既出のCICやJICCと異なり、情報の開示方法は郵送のみとなっています。

- 登録情報開示申込書

- 手数料(1,000円)

- 本人確認書類2種類(うち1種類は現住所を確認できるもの)

※上記の3点を下記宛まで郵送する

一般社団法人全国銀行協会 全国銀行個人信用情報センター

スマホやパソコンでサクサクと手続きしたい方については、CICやJICCで情報を開示する方が良いですね。

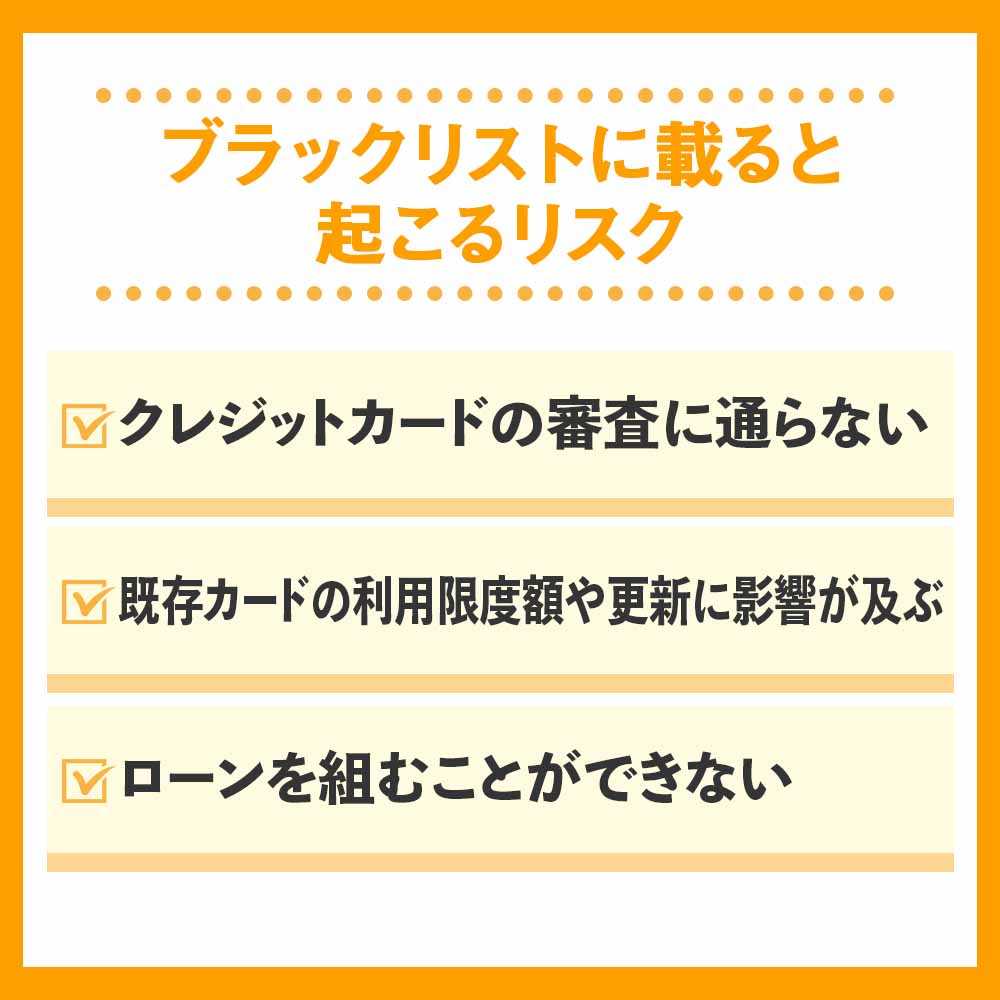

ブラックリストに載ると起こるリスク

今後の生活に支障が大きくある

今後の生活に支障が大きくある「ブラックリストに載ってしまうと、具体的にはどんなリスクがあるの?」

と気になっている方もいることと思います。

そこでここでは、以下の項目を挙げて、ブラックリストに掲載されることによって被るリスクについて解説していきましょう。

- クレジットカードの審査に通らない

- 既存カードの利用限度額や更新に影響が及ぶ

- ローンを組むことができない

早速、それぞれの内容について、詳しく見ていきますよ。

クレジットカードの審査に通らない

キャッシュレスの時代に取り残される

キャッシュレスの時代に取り残されるブラックリストに掲載されている間は、ことごとくクレジットカードの審査で落とされてしまいます。

クレジットカードには以下のようなメリットがあることを思うと、新たにカードを作れないのは少々痛いですよね。

- カード利用でポイント還元がある

- 特定の店舗で還元率が飛躍する

- 特定の店舗で大幅に割引を享受できる

- 充実した旅行傷害保険が付帯している

- 空港ラウンジ特典が付帯している

クレジットカードは上手に活用すれば、節約効果や便宜性をグンと高めてくれるツールと言えます。

同じ商品やサービスをよりお得にゲットしたり、日常生活の快適度をアップさせるためにも、極力ブラックリスト入りは避けたいですね。

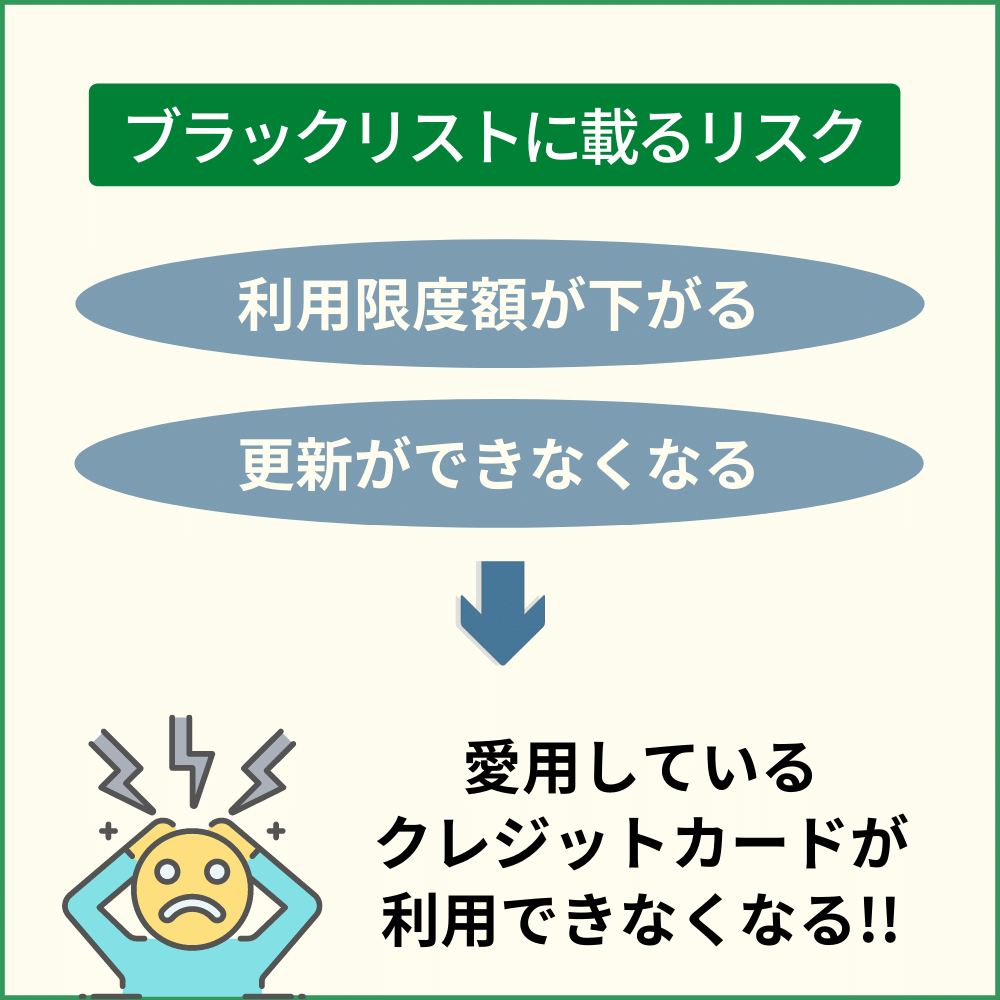

既存カードの利用限度額や更新に影響が及ぶ

「すでにハイスペックなクレジットカードを持っているから大丈夫!」

「すでにハイスペックなクレジットカードを持っているから大丈夫!」

とこのように思われている方もいるかもしれませんが、ブラックリストに掲載されてしまうと、以下のようなリスクが発生する可能性もある点には注意が必要です。

クレジットカードの更新時などには途上与信を行うこともあり、そのタイミングで他社で滞納していることが発覚した場合には更新をされないリスクもあるのです。

- 既存カードの利用限度額が下がる

- 既存カードの更新ができなくなる

新たにクレジットカードを作成できなくなるだけでなく、愛用しているクレジットカードが利用できなくなったら困りますよね。

ローンを組むことができない

生活に大きな支障が出てくる

生活に大きな支障が出てくるブラックリストに載ってしまうと、以下のような各種ローンの審査にも通らなくなってしまいます。

- 教育ローン

- 車のローン

- 住宅ローン

ローンというのは、一度に支払うことができない金額を分割で支払う行為ですから、ブラックリスト入りしてしまうような人に提供することはできませんよね。

ありとあらゆるローンが組めなくなってしまうと、私生活に大きな影響が及ぶことは言うまでもありません。

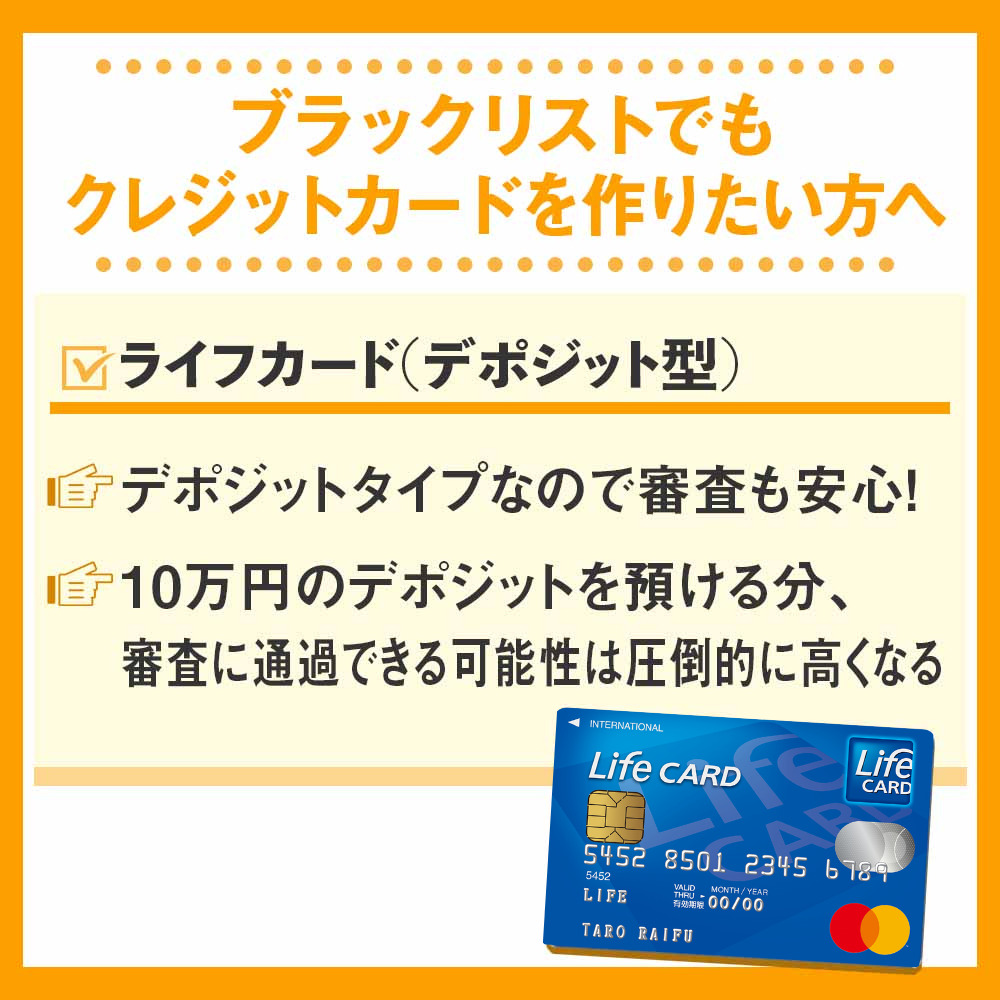

ブラックリストでもクレジットカードを作りたい方へ

「正直、ブラックリストに掲載されてしまってるんですけど、やっぱりどうしてもクレジットカードの発行は厳しいですよね?」

「正直、ブラックリストに掲載されてしまってるんですけど、やっぱりどうしてもクレジットカードの発行は厳しいですよね?」

このように思われている方に朗報です。

以下のクレジットカードであれば、ブラックリスト入りしている方でも、審査を通過できる可能性があるのです。

- ライフカード(デポジット型)

「え!なんで?本当に?」と思われている方もいることと思いますので、以下で詳細について解説していきましょう。

デポジットタイプなので審査も安心!ライフカード(デポジット型)

| 基本還元率 | 0.5%~ 初年度:0.75%~ 誕生月:1.5%~ |

|---|---|

| 年会費 | 5,500円(税込) ※デポジットとして先に10万円 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | ー |

ライフカード(デポジット型)は本来、年会費無料で作成できる1枚ですが、デポジットを納めることによって発行できるタイプもあります。

国際ブランドはMasterCard一択のみとなっていますが、MasterCardは世界中のありとあらゆる店舗やサービスで決済可能となっているため、使い勝手に不足はないでしょう。

また、カードのデザインも通常のライフカードと同じなので、デポジットタイプを利用しているとバレることはないので安心できますね。

10万円のデポジットを預ける分、審査に通過できる可能性は圧倒的に高くなる

「デポジットで10万円なんて信じられない!」

と驚かれる方がいるのも無理はありません。

ところが以下のポイントをご理解いただければ、10万円のデポジットも悪くないと首肯いただけるのではないでしょうか。

- 10万円のデポジットを預けることで、審査に通過できる可能性が圧倒的に高くなる

- 10万円のデポジットは、ライフカード(デポジット型)を解約する際に返金される

「ブラックリストに載ってしまったけど、なんとかクレジットカードやETCカードを持ちたい!」

このように思われている方にとって、ライフカード(デポジット型)は非常にありがたい1枚と言えるでしょう。

このライフカードデポジットをしっかりと支払いながら利用すれば、信用情報も改善されていくため、今後の審査にも良い影響を与えてくれる可能性が高まる点も嬉しいですね。

ブラックリストでよくある質問

ブラックリスト入りするとどうなる?

ブラックリスト入りしてしまうと、あらゆる審査に不利になり新しい契約を結ぶことが難しくなります。

- クレジットカードの審査

- 車、家などのローン

一度ブラックリスト入りするといつまで続く?

ブラックリスト扱いになる「異動情報」は最低5年間は信用情報機関に登録されます。

登録された信用情報機関によっては10年前後まで続くこともあります。

ブラックリスト入りしても作れるクレジットカードは?

基本的にブラックリスト入りしている間は、ほとんどのクレジットカードを申し込むことができません。

どうしてもカードが必要なら「ライフカード(デポジット型)」のような、デポジットタイプのクレジットカードに申し込むと審査に希望が持てますよ。

ブラックリストまとめ

支払いの滞納や債務整理などがあると、ブラックリストに掲載されてしまいます。

一度ブラックリストに載ってしまうと、5年〜10年程度の期間は消すことができず、以下のようなリスクを被ることになるため、お金の管理には細心の注意を払う必要があります。

- クレジットカードの審査に通らない

- 既存カードの利用限度額や更新に影響が及ぶ

- ローンを組むことができない

ご自身の信用情報が気になる方は、CICやJICC、KSCといった信用情報機関で調べてみましょう。

また、すでにブラックリスト入りしてしまっていて、それでもクレジットカードを作成したいという方は、ライフカード(デポジット型)がおすすめです。

10万円のデポジットさえ預けることができれば、ほぼ確実に入会することができますよ。

10万円のデポジットが難しい場合にはデビットカードを活用するしかありませんので、その間は我慢して利用しておきましょう。