ウィーちゃん

ウィーちゃんiDってサインも不要だよね?支払いもスムーズだし使いたいんだけど、iDはクレジットカードに付帯しているものしかないの?

マネーの博士

マネーの博士iDが付帯しているほとんどがクレジットカードじゃが、ごく一部のデビットカードやプリペイドカードにもiDが付帯しておるぞ!

ありとあらゆる場面で支払いがスイスイと進む上、ポイント還元も得ることができる電子マネーのiD。すでに上手に使いこなしながら、節約効果を高めている方も多いことでしょう。

しかし、iDが付帯しているほとんどがクレジットカードとなっており、クレジットカードを利用したくない人にとっては若干不便と言えます。そんなiDですが、ごく一部だけデビットカードやプリペイドカードにも付帯しているものがあります。

そこで、ここではそんな電子マネーのiDが付帯したデビットカードやプリペイドカードを詳しく紹介していきますので、クレジットカードを利用したくない方はぜひ参考にしてみてください。

記事の目次

iD付帯のデビットカードはSMBCデビットカードだけ!

| 年会費 | 初年度無料 |

|---|---|

| 申込条件 | 満15歳以上 |

| 基本還元率 | キャッシュバック:0.25% ポイント:0.5% |

| 国際ブランド | VISA |

| ETCカード | ー |

| 家族カード | ー |

電子マネーのiDが付帯されているデビットカードは『SMBCデビット』のみです。SMBCデビットカードの国際ブランドはVISAのみで、15歳以上で三井住友銀行の口座を持っている方であれば審査・年会費なしで発行することができますよ。

ウィーちゃん

ウィーちゃんSMBCデビットが唯一のiD付帯のデビットカードなんだね。

SMBCデビットのメリット

まずは、SMBCデビットのメリットをみていきましょう。SMBCデビットの嬉しい主なメリットは以下の通りです。

- 自動キャッシュバックでポイント交換の手間がない

- ポイント還元を選択すれば還元率は0.5%にアップ

- ショッピング保険と不正利用時の保険が付帯

- iDで楽々払い

早速、一つひとつについて解説を加えていきましょう。

自動キャッシュバックでポイント交換の手間がない

SMBCデビットのデフォルトの還元率は0.25%ですが、この0.25%はポイントではなく、銀行口座へ直接キャッシュバックされるかたちでの還元となります。

ウィーちゃん

ウィーちゃん口座に直接キャッシュバックされるのは便利だね!でも、若干還元率が気になるけど…。

貯まったポイントを管理したり、都度交換するのを手間に感じる方にとってはありがたい仕様と言えますね。なお、利用限度額は月あたり100万円までとなっているため、最大で2,500円/月のキャッシュバックを得ることができますよ。

ポイント還元を選択すれば還元率は0.5%にアップ

「基本還元率0.25%はちょっと低い…。」

そんな不満を持つ方もいるかもしれません。そこでおすすめなのが0.5%のポイント還元が得られる『SMBCポイント』です。

実はこのSMBCデビット、デフォルトでは0.25%還元のキャッシュバックとなっていますが、オンラインバンキングの会員サイトである『SMBCダイレクト』で、キャッシュバックからポイント還元に切り替えることができ、ポイント還元の場合は還元率が0.5%にアップします。

通常の2倍速で節約効果が上がるため、少しでも得をしたいという方はこちらがおすすめですね。

ちなみに、ポイント還元で得られるSMBCポイントは、ワールドプレゼントポイントに交換することができます。ワールドプレゼントポイントは三井住友カードのポイントプログラムであり、1ポイント5円相当の価値があります。

ウィーちゃん

ウィーちゃん1ポイント5円の価値があるんだ。

マネーの博士

マネーの博士ポイント還元を重視するなら、間違いなくキャッシュバックではなく、こちらを選択しよう!

ワールドプレゼントポイントからは以下のようなポイントやギフト券に通じるため、こちらも合わせて参考にしてみてください。

- 楽天ポイント

- dポイント

- au WALLETポイント

- iDバリュー

- Tポイント

- Pontaポイント

- nanacoポイント

- 楽天Edy

- Suicaポイント

- Amazonギフト券

- ジェフグルメカード

ショッピング保険と不正利用時の保険が付帯

クレジットカードとは異なり、デビットカードだと「さすがに保険の付帯までは期待できないだろう…。」と思っている方もいるかもしれませんが、SMBCデビットにはショッピング保険と不正利用時の保険が付帯しています。

| 保険内容 | 内容 |

|---|---|

| ショッピング保険 |

|

| 不正利用時の保険 |

|

ウィーちゃん

ウィーちゃんさすが銀行系のデビットカード。補償がしっかり付帯していると安心だね!

年会費無料で発行できるにもかかわらず、こうした保険が網羅されているのは嬉しいですね。

iDで楽々支払い

SMBCデビットは電子マネーiDが付帯している唯一のデビットカードです。電子マネーiDの何が素晴らしいかといえばまず、文字通り一瞬で支払いを済ませることができるという点です。

デビットカードによる決済でも十分にスピーディですが、iD決済だとさらにその上をいきます。自分自身もストレスフリーで支払いができますし、レジの店員さんや順番待ちをしている他のお客様に対しても優しい支払い方法といえるのではないでしょうか。

SMBCデビットのデメリット

さて、ここまでSMBCデビットのメリットを紹介してきましたが、もちろんSMBCデビットにもデメリットと感じる部分があります。年会費は一切無料なので、利用者に負担はありませんが、気になるデメリットも念の為確認しておきましょう。

- 還元率が0.25%〜0.5%と高くない

- 旅行傷害保険の付帯がない

- おサイフケータイやApple Payの登録はできない

以下、それぞれについて解説を進めていきましょう。

還元率が0.25%〜0.5%と低い

SMBCデビットは、お世辞にも還元率が良いカードとはいえません。通常においては0.25%という乏しい数値ですし、SMBCポイントへの切り替えを行なっても0.5%です。

同じデビットカードでも、楽天銀行デビットカードのJCBブランドであれば1%ですし、セブン銀行デビットカードはセブンイレブンにおいて1.5%の還元率を発揮します。

マネーの博士

マネーの博士ただし、1ポイントの価値が高い分、他のデビットカードよりも実質の還元率は高いと言えるじゃろう。

こうした点を踏まえると、SMBCデビットはそこまで高還元が期待できるデビットカードではないことはあらかじめ理解しておいた方が良いでしょう。

還元率の高いデビットカードを『【還元率で比較】ポイント還元率が高いおすすめデビットカードランキング!年会費別で紹介!』の記事で更に詳しく解説していますので、ぜひ参考にしてみてください。

旅行傷害保険の付帯がない

SMBCデビットカードには旅行傷害保険の付帯がありません。年会費無料のデビットカードだと仕方がないのかもしれませんが、旅行保険が付帯したカードを一切持たずに国内外を飛び回るのはあまり得策とはいえないですね。

クレジットカードの発行ができるのであれば、以下のようなカードを備えておくと旅行時における安心感が増します。

おサイフケータイやApple Payの登録はできない

SMBCデビットはおサイフケータイやApple Payへの登録には対応していません。電子マネーのiDが利用できるのは嬉しいですが、さすがにスマホ一台でスイスイ決済…というところまではいかないようですね。

ウィーちゃん

ウィーちゃんせっかくiDが付帯しているのに、おサイフケータイやApplePayには登録できないんだね。

SMBCデビットで電子マネーのiDを利用する際には、必ずカードを備えておく必要がある点をおさえておきましょう。

iD付帯のプリペイドカードはdカードプリペイドのみ!

| 年会費 | 初年度無料 |

|---|---|

| 申込条件 | 12歳以上 ※dアカウント登録必要 |

| 基本還元率 | 0.5% |

| 国際ブランド | MasterCard |

| ETCカード | ー |

| 家族カード | ー |

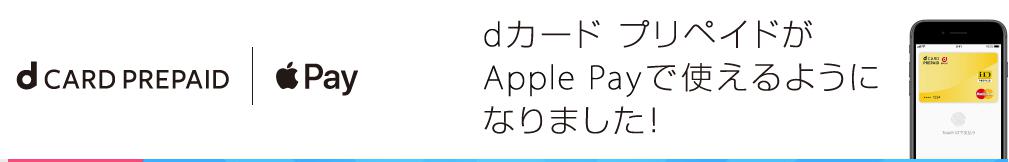

電子マネーのiDが付帯しているプリペイドカードは『dカードプリペイド』のみです。国際ブランドはMasterCardのみで、12歳以上の方であれば審査・年会費なしで持つことができますよ。

dカードプリペイドのメリット

さて、まずはdカードプリペイドのメリットからみていくことにしましょう。dカードプリペイドの嬉しいメリットは以下の通りです。

- dポイント加盟店ではポイント2重取り

- ローソンなら約4.5%の還元

- iDで楽々支払い

- Apple Payに対応

早速、それぞれの項目について解説を加えていきましょう。

dポイント加盟店ではポイント2重取り

dカードプリペイドには、dポイントカードの機能が備わっています。つまり、dポイントの加盟店においては、プリペイドカード利用分と合わせて、ポイントの2重取りができるというわけですね。

- dカードプリペイド提示分として1%

- dカードプリペイド利用分として0.5%

ウィーちゃん

ウィーちゃん加盟店で使えば、還元率1.5%になるのか。。

上記の通り、デフォルトから考えると還元率は一気に3倍に伸びます。これはかなりお得ですね。dポイント加盟店を普段使いしている方であれば、dカードプリペイドはぴったりのカードと言えるでしょう。

ローソンなら4.5%の還元

dカードプリペイドをローソンで利用すると、なんと3%のキャッシュバックを得ることができます。また、ローソンはdポイントの加盟店でもあるため、これらを総称すると以下の通り、合計で4.5%ものバックがある計算となるのです。

- dカードプリペイド提示分として1%

- dカードプリペイド利用特典として3%のキャッシュバック

- dカードプリペイド利用分として0.5%

「コンビニエンスストアならローソン!」というローソンファンの方にとっては願ってもない特典です。もちろん、ローソン以外のコンビニを利用している方でも、これを機にローソンに乗り換えてしまうのもアリですね。

iDで楽々支払い

dカードプリペイドは電子マネーiDが付帯している唯一のプリペイドカードです。プリペイドカードによる支払いでも十分に楽チンなのですが、電子マネーiDのスピード感には敵いません。

日々何気なく行なっている支払いですが、支払いが楽になればなるほど自然と無駄なストレスとはおさらばすることができ、精神的にも大きなプラスとなることは間違いありません。

私も最近になって電子マネーのデビューを果たしたのですが、一度使うともはや電子マネーなしでは生きていけません。なぜ今まで現金で支払っていたのだろうと思い返してしまいます。まだ電子マネーのiDを搭載していない方はぜひ、この機会に試してみてくださいね。

Apple Payに対応

dカードプリペイドはApple Payに対応しています。この点は、前述のSMBCデビットに差をつけるメリットと言えますね。

ウィーちゃん

ウィーちゃんdカードプリペイドならApplePayが使えるんだ。

dカードプリペイド一枚で様々な決済ができるだけでも非常にありがたいですが、Apple Payを活用すれば、もはやカードすら持つ必要がなくなり、スマホ一台でありとあらゆる支払いの場面に対応できます。

- Apple Payを利用したい:dカードプリペイド一択

- ApplePayは利用せず、口座残高から引き落としたい:SMBCデビット

一昔前を思えば考えられない便宜性の高さです。ただし、スマホの充電が切れてしまっては元も子もないので、Apple Payを活用していくのであれば、充電切れには十分に注意を払っておきましょう。

iDをApplePayで利用する方法は『【簡単設定】iDをおサイフケータイ・ApplePayで使うための設定方法を解説!』の記事で詳しく解説していますので、ぜひ参考にしてみてください。

dカードプリペイドのデメリット

さて、dカードプリペイドのメリットは理解できたでしょうか。続いて、デメリットの方にも目を向けていきましょう。

- チャージ方法によっては手数料がかかる

- ショッピング保険や不正利用時の保険がない

- 旅行傷害保険の付帯がない

以下、それぞれの項目について解説を加えていきますね。

チャージ方法によっては手数料がかかる

dカードプリペイドのデメリットは、チャージ方法によっては手数料が発生してしまうということです。せっかくプリペイドカードの利用でポイント還元を得ようと思っているにもかかわらず、のっけから手数料を取られてしまっては本末転倒もいいところですよね。

ウィーちゃん

ウィーちゃんチャージに手数料がかかるのは抵抗あるなぁ。。。

ちなみにチャージ方法には以下のようなものがあります。

- ローソンレジチャージ(200円/回の手数料)

- 電話料金合算払い(ドコモユーザー)

- 貯まったdポイントをチャージ

- dカード払い

- クレジットカードからのチャージ(200円/回の手数料)

- インターネットバンキングでのチャージ(200円/回の手数料)

上記の通り、手数料を回避しながらチャージする方法は限られています。もし手数料を被りながらチャージするのであれば、できるだけ1度に大きな金額をチャージすることで、手数料の負担回数を減らしていくと良いでしょう。

何せ、たった1回のチャージで200円も手数料がかかるのですから、それを取り戻すには、基本還元率の0.5%で考えて40,000円の利用が必要となります。

ショッピング保険や不正利用時の保険がない

前述のSMBCデビットと比較した時に弱いのが、dカードプリペイドにはショッピング保険や不正利用時の保険がないということです。

高価な買い物をする際に安心感を備えておきたければ、ショッピング保険付帯の別のカードで決済するのが良いですね。また、万が一dカードプリペイドを紛失してしまった場合には、スマホで『利用停止』の手続きをすることで、不正利用を防ぐのを忘れないようにしましょう。

旅行傷害保険の付帯がない

こちらはSMBCデビットも同様ですが、旅行傷害保険の付帯がないこともデメリットです。旅行好きの方にとって、ここはどうしても気になる部分なので、やはりREXカードやエポスカードなどのクレジットカードを備えておくことで、万が一に備えておくのがベターです。

「私は大丈夫!」と高を括っていると、痛い目にあってしまうかもしれませんよ。

iDが使えるお店

さて、最後でみていきたいのは、電子マネーiDが使えるお店についてです。iDが事前のチャージ不要でスイスイ決済できる便宜性の高い電子マネーであることはすでに理解できているかと思いますが、具体的にどのような店舗やサービスにおいて利用できるのでしょうか。

iD決済可能な主な店舗

iD決済に対応している主な店舗としては以下の通りです。

- ドコモショップ

- セブンイレブン

- ローソン

- ファミリーマート

- ミニストップ

- サークルKサンクス

- イトーヨーカドー

- イオングループ

- ダイソー

- ドンキホーテ

- ツルハドラッグ

- マクドナルド

- ガスト

- すき家

- CoCo壱番屋

- プロント

- コメダ珈琲店

- かっぱ寿司

- 紀伊国屋書店

- 丸善

- ヨドバシカメラ

- ビックカメラ

- エディオン

- コジマ

- ENEOS

- エッソ

- モービル

- ゼネラル

- オリックスレンタカー

- シダックス

- ビッグエコー

- メガネスーパー

- 洋服の青山

- 快活クラブ

上記の通り、iDなら主要なコンビニエンスストアを一通り網羅しつつ、各種スーパーや家電量販店、ドラッグストア、レストラン、アミューズメント施設での利用にも対応しています。

「あ、ここはいつもお世話になってる!」と感じる店舗も多いのではないでしょうか。

ウィーちゃん

ウィーちゃんiDは使える店舗が豊富なのも嬉しいよね!

使い道の広さは便宜性の高さに直結します。今まで現金で支払いを済ませていた店舗やサービスにおいても、ポイントの付与を得ながらスムーズに決済を完了させることができるのは嬉しいですね。

クレジットカードが利用できない店舗、サインが必要な店舗ではお得感が強い

クレジットカードそのものが適用できない店舗や、国際ブランドの関係でクレジットカードが切れない店舗においては、電子マネーのiDが大活躍です。

たとえば、少し前まではマクドナルドにおいてクレジットカードの利用ができませんでした。ところが電子マネーのiDを活用すれば、サッと支払ってサクっとポイント還元を得ることができます。

また、クレジットカードによる支払いにおいては、サインを求められる店舗もあります。ちょっとしたことかもしれませんが、急いでいる際には、このちょっとした手間を億劫に感じてしまいますよね。

その点、電子マネーのiDはサインレスでスイスイ決済が進むため、支払いにおけるストレスはほぼ皆無です。以上を踏まえると、電子マネーのiDはクレジットカードが利用できない店舗や、サインを求められる店舗においては特にアドバンテージを感じるツールと言えましょう。

iDの使い方や嬉しいメリットについて更に『電子マネーのiDとは?便利な使い方や嬉しいメリット・気になるデメリットを解説!』の記事で詳しく紹介していますので、ぜひ合わせて参考にしてみてください。

まとめ

電子マネーのiDが付帯しているデビットカードとプリペイドカードはそれぞれ、以下の1種類のみです。

- SMBCデビット

- dカードプリペイド

所持しているカードにiDが付帯することによって、残高の確認やチャージの手間を省くことができる上、支払いがよりスマートになるのは嬉しいですね。

ぜひ、SMBCデビットとdカードプリペイドのメリット・デメリットを改めて確認していただき、審査不要のiD付帯のカードを発行してみてください。便宜性と節約効果を同居させたiDの素晴らしさに、虜になってしまうこと間違いありませんよ。