「クレジットカードで還元率が低いなんて魅力ありますか?」

現金を持ち歩かなくていい。支払いがスマート。様々なメリットがあるクレジットカードですが、やはり注目したいメリットの一つとして、還元率が挙げられるのではないでしょうか?

ウィーちゃん

ウィーちゃん還元率が高い方がもちろん嬉しいけど、実際どれが良いのかよくわからないニャ。。

当サイトでは、ポイントの還元率に徹底的にこだわってお得なクレジットカードや電子マネー、ポイントカードを紹介しています。

その中でも、一番重要なクレジットカードの還元率について詳しく解説していきます。

当サイトがおすすめする、クレジットカード還元率最強ランキング2019ということで、還元率が特に優れているカードをピックアップし、その他のオススメできるメリットと共に紹介していきます。

マネーの博士

マネーの博士還元率はもちろんじゃが、充実した補償や特典を踏まえたランキング形式になっておるぞ。

もちろん、ワシは0.5%等の還元率しかないクレジットカードは他にメリットがない限り使ってはおらんよ。

ほんの僅かな還元率の差でも、塵も積もれば山となると考えると、クレジットカードを使うことで大きな節約効果を生み出すことができますよ。せっかくクレジットカードを利用するなら、還元率重視で間違いありませんよ♪

- JCBカード W:入会から3ヶ月間はポイント10倍!※特におすすめ

- 楽天カード

:定番!楽天市場利用者向け

:定番!楽天市場利用者向け - オリコカードザポイント:入会から半年間は2%!

※全て年会費無料で利用可能

還元率の高いゴールドカードについては以下の記事にて特集していますので、そちらも合わせて参考にしてみてください。

最大10%超えも!【還元率で選ぶ】おすすめゴールドカードを厳選【2020年版】

最大10%超えも!【還元率で選ぶ】おすすめゴールドカードを厳選【2020年版】

記事の目次

クレジットカードを還元率で選ぶ理由

そもそもなぜ、クレジットカードを選ぶ上で、還元率が重要となってくるのでしょうか?

クレジットカードの決済によって得られるポイントは、効率良く活用すればお金と同義といっても過言ではありません。利用手数料が発生しないにもかかわらず、ポイント(お金)の還元があるというのは嬉しいことですよね。

『クレジットカードのポイントの貯め方!知らないと毎日損していますよ?』の記事でも記載の通り、ポイントを貯める上で還元率は特に重要です。

- 0.5%の還元率より1%の還元率の方が倍速でお金が還元される

- 1%の還元率より1.5%の還元率の方が1.5倍速でお金が還元される

一般的には0.5%の還元率のクレジットカードが多いんじゃよ。

そうだったんだ。

それなら、絶対還元率が高いクレジットカードを使いたいよね!

シンプルですが、この差は非常に大きい。もちろん、年会費がかかる場合は単純に還元率だけで選ぶわけにはいきませんが、年会費無料という条件付きで選ぶのであれば、還元率が高い一枚を選ぶに越したことはありません。

考慮すべきは年会費無料で還元率に優れたクレジットカード

さて、ここで気になってくるのが、どんなクレジットカードがオススメなのかということでしょう。

ただ単に、デフォルトの還元率が高いという条件で考えれば、ダイナーズプレミアムカード(還元率2%)のようなカードが候補にあがります。

還元率2%ももらえるなら、ダイナースプレミアムカードにするよ!

実はそこに大きな落とし穴があるんじゃよ。

ところがこのダイナースプレミアムカード、年会費が140,000円もかかるため、この年会費を相殺するだけで、700万円もの利用が求められる計算になってしまいます。

高額な年会費を支払ってでもこうしたカードを持ちたいという方は、現実的に多くありませんし、万が一使わないようになったとしても、年会費等の負担がないというのが一番現実的でおすすめです。

それにこうしたクレジットカードは、審査も厳しく簡単に発行できるクレジットカードではないんじゃよ。

こういった理由から、当サイトがおすすめする高還元率なクレジットカードは、年会費無料、もしくは比較的持ちやすい年会費のクレジットカードを厳選して紹介していきたいと思います。

気軽に発行できる!還元率に優れたオススメのクレジットカード一覧

じゃあどのクレジットカードが還元率も高くて、おすすめなの?

各種クレジットカードを持つ上では、できるだけランニングコストは抑えたいというのは、誰にでもある気持ちかと思います。

以下に年会費無料かもしくは、比較的ランニングコストの少ないクレジットカードに的をしぼり、その中でも還元率に優れたものをランキングで紹介していきます。

マイルを貯めたい方は、『マイルの還元率が高いクレジットカード特集!マイルを貯めるクレジットカードを厳選紹介』の記事をどうぞ。

それぞれのクレジットカードの詳細については、次項以降で解説していきますね。

| クレジットカード名 | 基本還元率 |

|---|---|

| JCBカード W | 1% |

| 楽天カード | 1% |

| オリコカードザポイント | 1% |

| ヤフーカード | 1% |

| REXカード | 1.25% |

| リクルートカード | 1.2% |

| dカード | 1% |

| P-one Wiz | 1.5% |

| DCカード Jizile | 1.5% |

【2020年版】高還元率なおすすめクレジットカード最強ランキング

冒頭でも伝えたように、還元率の高いクレジットカードを紹介していきますが、ランキング順は還元率の高さだけではありません。

還元率は最低でも1%以上のものとなっていますが、その他にもクレジットカードで重要なものがあります。

- ポイントの貯まりやすさ

- 貯まったポイントの使い道の幅広さ

- 補償・保険の充実

- メリット・デメリット(リボ払い専用等)

せっかくポイントの還元率が高くても、使い道が少なくては意味がありませんよね。

その他にも、還元率だけは飛び抜けていても、リボ払い専用でしか使えないクレジットカードもあります。

リボ払いになってしまうと、手数料で還元率が高い魅力も半減してしまいます。

確かにリボ払い手数料で損しちゃう可能性もあるもんね。。

そういった点も踏まえて、今回紹介するランキングは、高還元率はもちろん、特典や補償の充実などを合わせた総合的な魅力を合わせたランキングとなっています。

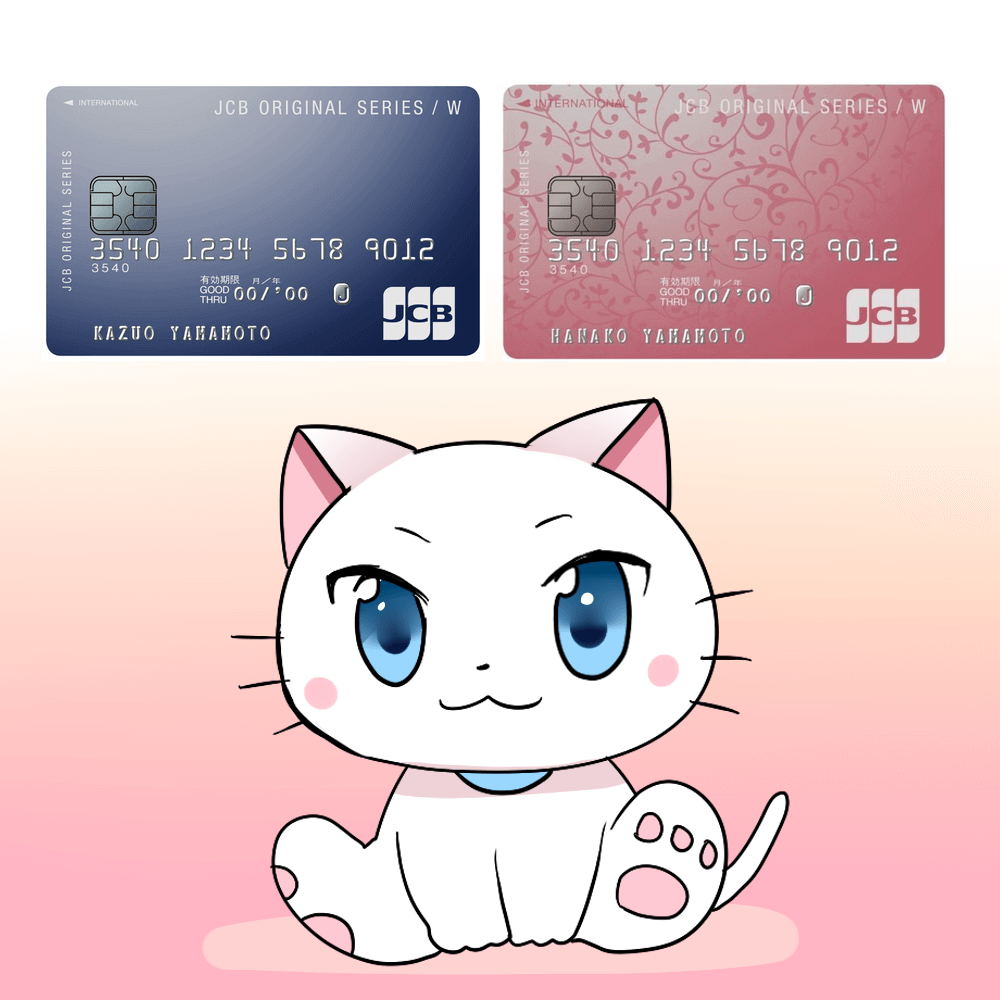

1位|プロパーで1%以上は魅力!JCBカード W&JCBカード W plus L

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1%~ |

| 国際ブランド | JCB |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

JCBカード WとJCBカード W plus Lは2017年10月に新しく登場したハイスペックなクレジットカードです。JCBプロパーの中で最もおすすめなカード。

還元率や補償を合わせてもダントツで優秀なクレジットカードと言えます。

難点と言えば、入会できる年齢が39歳迄という点。あなたが39歳以下であれば迷うことなく発行しておいた方が良いでしょう。(発行後は39歳を超えても利用可能)

- 入会は18~39歳迄

- 入会後は40歳を超えても利用可能

年会費無料で作成できることはもちろんですが、特筆すべきは従来のJCB一般カードと比較し、還元率が0.5%から1%に引き上げられて2倍になったことや、ポイント優待店(JCB ORIGINAL SERIESパートナー)のシステムが登場したところ。

JCBプロパーのクレジットカードが、高還元率で新たに登場したんじゃよ!

JCB一般カードは0.5%なのに、それでも人気なカードだもんね。

Amazonをはじめ、セブンイレブンやスターバックスなどの店舗と相性が良く、ポイントが通常の数倍になって還元されるのです。これらの店舗を贔屓にしている方には特にオススメできる一枚と言えます。

JCBカード W&JCBカード W plus Lの特徴

本来、JCBプロパーの基本還元率は0.5%ですが、JCBカード Wは常に2倍の還元率が得られるというメリットにより、還元率は1%となっています。

このカードで得られるのはOki Dokiポイントと呼ばれるポイントで、1,000円の利用につき、2ポイントが還元されます。

「あれ?それなら還元率は0.2%じゃないの?」

そう思う方もいるかと思いますが、Oki Dokiポイントは1ポイントにつき5円相当の価値(交換先によって3円〜5円と異なる)があるため、実質1%の還元率となります。

以下に示す通り、幅広い交換先があるため、使い道に困ることはないでしょう。

| 交換先 | 交換前ポイント | 交換後 |

|---|---|---|

| nanacoポイント | 200ポイント | 1,000ポイント |

| 楽天ポイント | 200ポイント | 800ポイント |

| Tポイント | 500ポイント | 2,000ポイント |

| dポイント | 200ポイント | 800ポイント |

| WAONポイント | 200ポイント | 800ポイント |

| au WALLETポイント | 200ポイント | 800ポイント |

| Amazon | 500ポイント | 1,500ポイント |

| 楽天Edy | 500ポイント | 1,500ポイント |

| ビックポイント | 200ポイント | 1,000ポイント |

| ジョーシンポイント | 200ポイント | 1,000ポイント |

| ベルメゾンポイント | 200ポイント | 1,000ポイント |

| スターバックスカードチャージ | 200ポイント | 800ポイント |

| JALマイル | 500ポイント | 1,500マイル |

| ANAマイル | 500ポイント | 1,500マイル |

| ANAスカイコイン | 500ポイント | 1,500コイン |

| デルタ航空スカイマイル | 500ポイント | 1,500マイル |

| セシールスマイルポイント | 200ポイント | 1,000ポイント |

| JTBトラベルポイント | 200ポイント | 1,000ポイント |

| ちょコムポイント | 200ポイント | 1,000ポイント |

| カエトクカード | 200ポイント | 800ポイント |

| ニッセンお買い物券 | 200ポイント | 1,200ポイント |

| 地域経済応援ポイント | 250ポイント | 1,000ポイント |

※Oki Dokiポイントの有効期限は2年間

ポイントの使い道はすごく多い…!

これだけあれば、ポイントの貯め甲斐も十分じゃな。

Oki Dokiランド経由で還元率が更にアップ!

JCBは『Oki Dokiランド』と呼ばれるポイントモールを運営しており、このサイトを経由してショッピングをすれば、各店舗に応じたボーナスポイントを獲得することができます。

気になる倍率はJCBの基本還元率(0.5%)に対して2倍〜20倍と大幅に伸びますので、JCBカード Wを活用する上では、Oki Dokiランドの経由は外せませんよ。

2020年5月31日までは還元率が4倍以上に!

2020年5月31日までの期間限定であることがもどかしいのですが、期間内のJCBカード WやJCBカード W plus Lの利用分についてはポイント還元が4倍以上になるキャンペーンが開催されています。

プロパーカードの1%でもすごいのに、4倍になるって…!

既にJCBカード Wを発行している方はもちろん、これから発行する方でも、最長6月末までに必要な買い物を集約してしまえば、通常の4倍のポイントである2%が還元されて非常にお得です。

基本還元率2%以上のチャンスなんて、他のクレジットカードではなかなか目にかかりません。

しかも、今ならJCBカード WやJCBカード W plus Lではお得な入会キャンペーンも行っているので、このチャンスに申込むことをおすすめします。

JCBカード Wがおすすめな人

- 年会費無料で還元率の高いカードが欲しい方

- プロパーカードが欲しい方

- 補償が充実しているカードが欲しい方

- Amazonで還元率が高いカードが欲しい方

2位|断トツの貯まりやすさ!楽天カード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 通常:1%~ 楽天市場:3%~ |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 500円(税別) ※条件付き無料 |

| 家族カード | 年会費無料 |

楽天系列のサービスを利用する上ではもはや必須と言われるほどの楽天カード。今では1,500万枚発行されている圧倒的人気のクレジットカードです。

そんなに発行されているんだ。。

楽天カードは今では一番多くの人が持っていると言っても過言ではないぞ!

年会費無料で基本還元率が1%なだけでもありがたいですが、楽天系列のサービスやキャンペーンを利用することで、その還元率はどんどん跳ね上がっていきます。楽天系のユーザーであれば、100%持っておくべきクレジットカードと言えます。

楽天カードを利用することで得られるのは、楽天ポイントです。楽天市場でのキャンペーンなどで一気に得られるポイントに関しては、期間限定ポイントとなるため、これらの区別をしておく必要があります。

楽天ポイントは、ポイントを獲得するたびに1年の有効期限が新たに付与されるため、こまめにカードを利用している方にとっては、実質無期限で使えるポイントと言えます。

これに対し、期間限定ポイントは、そのほとんどが1ヶ月程度で失効してしまう上に、基本的には楽天系列のサービスにおいてしか使うことができません。たとえば、楽天ポイントはEdyに等価交換できますが、期間限定ポイントではこれができないなどの違いがあります。

期間限定ポイントの使い忘れには注意しなくちゃ。。

また、期間限定ポイントはキャンペーンをクリアしてすぐに得られるものではなく、ポイントの付与が3ヶ月以上先になることもあるため、楽天PointClubのアプリを活用することで、ポイントが失効してしまうタイミングをしっかりと把握しておくことをオススメします。

各種キャンペーンの活用でポイント獲得率を大幅にアップ

楽天では様々なキャンペーンがひっきりなしに実施されており、常にポイント獲得のチャンスで溢れています。

主なキャンペーンを以下の通りまとめてみましたので、ぜひ参考にしてみてください。

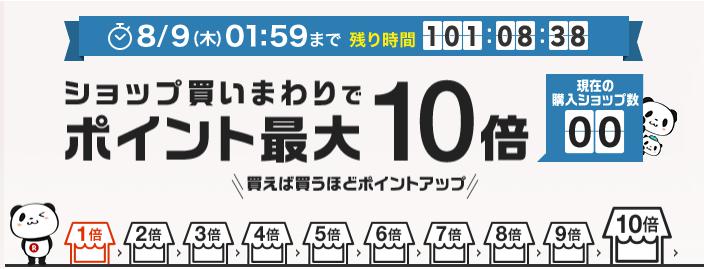

お買い物マラソン

楽天市場内で各店舗を買いまわるキャンペーンである『楽天お買い物マラソン』は、複数の店舗で買い物をすることによって、ポイントが倍付けになっていくという嬉しい内容です。

1店舗につき1,000円以上の買い物をすることが条件となるため、1,000円程度の買い物を複数予定している場合に活用しやすいキャンペーンと言えるでしょう。エントリーも不要なので、気軽に参加することができます。

- 1店舗で1,000円以上の買い物をした場合→1倍

- 2店舗で1,000円以上の買い物をした場合→2倍

- ……

- 10店舗で1,000円以上の買い物をした場合→10倍

SPU(スーパーポイントアッププログラム)

SPUはエントリーなしで、最大還元率が16倍にもなるいつでも誰でも参加できるキャンペーン。

以下の各条件を満たすことで、ポイント獲得倍率がどんどん上がっていきます。たった100円の利用でキャンペーンクリアとなるのも嬉しいポイントです。

- 基本ポイント倍率:1倍

- 楽天カード利用:+2倍

- 楽天プレミアムカード・楽天ゴールドカード利用:+2倍

- 楽天銀行口座から楽天カード利用分引き落とし:+1倍

- 楽天モバイル通話SIM利用:+2倍

- 楽天トラベルを月に1度利用:+1倍

- 楽天の保険+楽天カード決済:+1倍

- 楽天電気加入:+0.5倍

- 楽天市場アプリでの買い物:+0.5倍

- 楽天ブックスで月に1,000円以上購入:+0.5倍

- 楽天koboで月に1,000円以上購入:0.5%

- 楽天ブランドアベニュー月1回以上購入:+1倍

- 楽天TVのNBA Specialまたはパ・リーグSpecial加入・更新:+1倍

- 楽天ビューティ月1回1,500円以上利用:+1倍(ネット予約/施術完了の必要あり)

- 楽天証券で月1回500円以上のポイント投資(楽天ポイントコースの要設定):+1倍

⇒合計16倍!

SPUについては『楽天ポイントアッププログラム(SPU)でポイント還元最大16倍!攻略方法や概要を解説!』の記事を合わせて参考にしてみてください。

スポーツイベント

楽天は楽天イーグルス、ヴィッセル神戸、FCバルセロナを応援しており、これらのチームが試合に勝利することで、翌日に獲得できるポイントが以下の通りアップします。

なお、対象となる店舗は楽天市場におけるすべてのショップで、1,000円以上の購入がキャンペーンクリアの条件となります。

- いずれかのチームが勝利した場合:翌日のポイント2倍(+1倍)

- いずれかのチームのうち、2つのチームが同じ日に勝利した場合:翌日のポイント3倍(+2倍)

- いずれかのチームのうち、3チーム全てが同じ日に勝利した場合:翌日のポイント4倍(+3倍)

注意点は、事前にエントリーを済ませておかないと、すべての買い物がポイントアップの対象外になってしまうことです。

せっかくのチャンスを無駄にしてしまわないように、エントリーができているかどうかをしっかりと確認した上で、楽天市場でのショッピングを楽しみましょう。

楽天市場って色んなキャンペーンもやっているし、楽天カードを使えばどんどんポイントも貯まっていくよね!

ちなみに、ここまでで紹介した各種キャンペーンはすべて併用することが可能なので、場合によっては、買いまわりキャンペーン+SPU+スポーツイベントという組み合わせが成立してしまうこともあります。

ただし、各キャンペーンにおいて得られるポイントにはそれぞれ上限が定められているため、上限値を超えてしまうような買い物をしても、余剰分のポイントは無駄になってしまいます。

大きくポイントを得ようと考えている場合には、事前にしっかりと計画を練った上で、各種キャンペーンに臨むと良いでしょう。

楽天カードがおすすめな人

- 楽天市場やグループを利用している方

- 年会費無料で高還元なカードが欲しい方

- 旅行保険が付帯しているカードが欲しい方

3位|入会から半年間は2倍の還元率!オリコカードザポイント

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1% |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

オリコが発行しているオリコカードザポイント。年会費無料で基本還元率が1%と優秀なことはもちろんですが、最大の強みとして、入会後半年間は常に2倍の還元になることが声を大にして伝えたいポイント。

向こう半年間で大きな買い物を控えている方にとって、非常に相性の良いクレジットカードと言えます。

オリコポイントの使い道も幅広い!

オリコカードザポイントで得られるオリコポイントも、先程紹介したJCBカード Wと同様に使い道が豊富な点は大きなメリットです。

| 交換先 | オリコポイント | 交換後 |

|---|---|---|

| ANAマイレージクラブ | 1,000ポイント | 600マイル |

| JALマイレージバンク | 1,000ポイント | 500マイル |

| Tポイント | 1,000ポイント | 1,000ポイント |

| 楽天ポイント | 1,000ポイント | 1,000ポイント |

| dポイント | 1,000ポイント | 1,000ポイント |

| WALLETポイント | 1,000ポイント | 1,000ポイント |

| WAONポイント | 1,000ポイント | 1,000ポイント |

| Amazonギフト券 | 500ポイント | 500円分 |

| iTunesギフトコード | 500ポイント | 500円分 |

| ファミリーマートお買い物券 | 500ポイント | 500円分 |

| すかいらーくグループご優待券 | 5,000ポイント | 5,000円分 |

| UCギフトカード | 5,000ポイント | 5,000円分 |

| LINEギフトコード | 500ポイント | 500円分 |

| Oisixギフトカードエクセレントコース | 3,800ポイント | 3,800円相当 |

| Oisixギフトカードプレミアムコース | 5,500ポイント | 5,500円相当 |

高い還元率で貯めたオリコポイントにこれだけの交換先があれば、使い道に困ることもありません。

特に、Amazonギフト券、iTunesギフトコード、Tポイント、LINEギフトコードについてはリアルタイムで交換が可能なので、使い勝手が非常に良いです。

注意点として、ポイントの有効期限が1年間であることを覚えておきましょう。ポイントの最低交換単位が500ポイントなので、最低でも1年間の間に500ポイント以上を貯めることができなければ、オリコカードザポイントを持つ意味がなくなってしまいます。

基本還元率の1%で計算した場合、500ポイントを集めるには、50,000円以上の利用が必要となりますが、1ヶ月で換算すると約4,167円なので、かなり低いハードル設定なのも嬉しいポイントです。

1ヶ月4,000円ちょっとなら、困ることはなさそうだね!

もちろん、最初の半年間であれば倍速でポイントが貯まっていく他、この後紹介するオリコモールを経由することで還元率がアップするので、よりスムーズに500ポイントを達成することが可能ですよ。

オリコモール経由でお得

オリコカードザポイントといえば、『オリコモール』の活用です。

オリコモールと呼ばれるポイントモールを経由した上での買い物であれば、本来の還元率に加え、0.5%のバックが上乗せされます。

最初の半年間であれば基本還元率は2%なので、オリコモールとの併用で2.5%のバックです。年会費無料のクレジットカードにもかかわらず、素晴らしい仕様ですね。

さらに、掲載されている店舗によって、ボーナスポイントが設定されていることも見逃してはいけません。

たとえばAmazonの場合だと、0.5%のボーナスポイントが別途追加されるため、最初の半年間においてAmazonでの買い物をすれば、合計で3%もの還元を得ることができるのです。

オリコカードザポイントは、Amazonでの高還元率クレジットカードとしても有名です。

3%!!すごすぎる…。

Amazonユーザーであれば、ぜひオリコカードザポイントを選択しましょう。

オリコカードザポイントがおすすめな人

- 年会費無料で高還元なカードが欲しい方

- Amazonを利用している方

- 貯めたポイントの使い道が決まっていない方

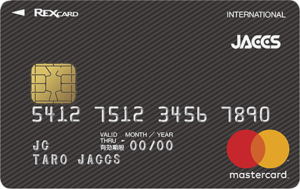

4位|いつでも1.25%の還元率は驚異!REXカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.25% |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

REXカードは、食べログや価格.comなどを運営しているカカクコムがプロデュースしている高還元率のクレジットカードです。

以前までは年会費無料にもかかわらず1.5%還元という驚異的な数値を誇っていたのですが、残念ながら現在では1.25%の還元率にダウンしています。とはいえ、年会費無料で1.25%は、他のクレジットカードの追随を許さない優秀な内容です。

年会費無料で1.25%の還元率はすごいね!

以前は年会費2,500円での1.5%だったが、年会費無料な分1.25%でも十分持ちやすいクレジットカードになったぞ!

REXカードは、2,000円の利用ごとに25ポイントのREXポイントが還元されます。リボ払いにすれば、2,000円の利用ごとに35ポイントと還元率は1.75%にアップしますが、結局手数料を支払う必要があるため、できるだけリボ払いは避けるようにしましょう。

還元率を上げるためとは言っても、リボ払いはさすがに良くないよね。

REXポイントはJデポとして割引を受ける他、ANAマイルへの交換も可能です。ただし、ANAマイルへの交換レートは、1,500REXポイント→300ANAマイルと悪く、正直オススメできません。ここは素直に、Jデポとして利用するのがスマートでしょう。

Jデポは、クレジットカードの請求額から割引を受けることのできるクーポンのようなものです。一口1,500ポイントで、1,500円分のJデポに交換できるため、レートも申し分ありません。

注意点としては、あくまでもクレジット利用分から割引をされるかたちで適用されるため、REXカードを利用していなければ、Jデポの割引が無為になってしまうことです。この点には注意をしておきましょう。

JACCSモールの利用でさらにお得

REXカードの会員サイトである「ジャックスインターコムクラブ」より、『JACCSモール』を覗きにいきましょう。こちらのモールを経由することによって、ただでさえ高い還元率をさらに上げることができるのです。

付加されるのは最低でも0.5%で、タイミングが良ければ、キャンペーンで大幅にポイントアップになっている店舗もあります。REXカードを活用するのであれば、必ずチェックしておきたいですね。JACCSモールで利用できる主な店舗は以下の通りです。

- Amazon

- 楽天市場

- LOHACO

- Yahoo!ショッピング

- ポンパレモール

- ヤフオク

- SEIYUドットコム

- 楽天スーパー

- iTunes Store

- じゃらんnet

- 楽天トラベル

- エクスペディア

価格.com支払いサービス利用でさらにお得

価格.com支払いサービスとは、ショップでの利用代金を価格.comで一旦預かってもらい、商品が手元に届いた後に、ショップへ代金が送金されるという仕組みです。

以下の通り少々手数料はかかりますが、REXカードで支払いをすることで、還元率が1.25%→1.5%(リボ払いは1.75%)にアップするというメリットがあります。

信頼性が定かではないネットショップなどにおいて初めて買い物をする時などに、安心感を買うという意味で活用するのがおすすめです。

| ショップでの利用代金 | 利用手数料 |

|---|---|

| 〜9,999円 | 205円(税込) |

| 10,000円〜979,892円 | 利用代金の1.9% |

REXカードがおすすめな人

- 年会費無料で高還元なカードが欲しい方

- 充実した旅行保険が付帯シているカードが欲しい方

- 価格コムを利用している方

5位|電子マネーチャージに強い!リクルートカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.2% |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 発行手数料1,080円:VISA/MasterCard JCB:無料 ※年会費全て無料 |

| 家族カード | 無料 |

ホットペッパー系列やポンパレモール、じゃらんなどで特に力を発揮するリクルートカード。

年会費無料で作成可能なのにもかかわらず、常に1.2%以上の還元を得られる点は非常に優秀。リクルートカードを活用し、普段のショッピングや固定料金の支払いによって大きくポイント還元を得ている方も多くいます。

nanacoや各電子マネーへのチャージでも1.2%の還元率を得られる事が何よりも人気の秘訣じゃよ!

電子マネーへのチャージでこれだけポイントがもらえるのはリクルートカードたった1つ!

リクルートカードの決済によって得られるリクルートポイントですが、ホットペッパー系列やポンパレモール、じゃらんなどの店舗やサービスをあまり利用しない方にとっては、ポイントを持て余してしまう可能性もあります。

そこで提案したいのが、Pontaポイントへの等価交換です。Pontaポイントはローソンなどでお馴染みのポイントで、以下のような店舗やサービスで活用することができます。

- ローソン

- ケンタッキーフライドチキン

- 大戸屋

- ピザハット

- 高島屋

- GEO

- HMV

- コジマ

- オリックスレンタカー

- ルートインホテルズ

- 昭和シェル

1.2%の還元で得られるポイントを、等価交換でPontaポイントへ移行できることを考えれば非常にお得ですよね。ちなみに最もオススメしたいのは、ローソンにおけるLoppi引換券での利用です。

Pontaポイントを普通に使えば1ポイント1円ですが、なんとLoppiでのお試し引換券のレートであれば、ローソンの商品が1ポイント1.5円〜3円程度で交換できてしまうのです。

- リクルートカードで1.2%の還元を得ながらリクルートポイントを貯める

- 貯まったリクルートポイントをPontaポイントへ等価交換する

- PontaポイントをLoppi引換券で利用する(価値が1.5倍〜3倍に)

間違いなく、最も価値を高めることができる活用法と言えるでしょう。

ホットペッパー系列やポンパレモールでさらにお得

リクルートカードはホットペッパー系列をはじめ、ポンパレモール、じゃらんなどのサービスを利用することで、さらに大きな還元を得ることが可能です。以下にその一例を紹介しましょう。

- ホットペッパーグルメなら、基本還元率1.2%に加え、予約人数×50ポイントをゲット

- ポンパレモールなら、基本還元率1.2%に加え、3%〜20%の還元が上乗せ

- じゃらんnetなら、基本還元率1.2%に加え、2%の還元が上乗せ

これらの店舗やサービスを普段使いしている方であれば、リクルートカードの活用で大幅にポイントの獲得ができます。

ただし、キャンペーンなどで得られるポイントは期間限定のリクルートポイントとなるため、Pontaポイントへの移行はできません。ホットペッパー系列やポンパレモール、じゃらんなどにおいて消化していきましょう。

ローソンでいつでも5%お得!dカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1%~ |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 初年度:無料 2年目以降:500円 ※前年度に一度の利用で無料 |

| 家族カード | 無料 |

dカードはドコモユーザーだけのクレジットカードと思われてしまいがちですが、ドコモユーザー以外の方でも、しっかりとそのメリットを享受することのできるクオリティの高いクレジットカードです。

しかも、年会費も無料となりました!

dカードの利用によって得られるdポイントはおおよそ2年程度の有効期限が設けられており、主に以下のような店舗やサービスで利用することができます。

- 各種ドコモ関連のサービス

- ローソン

- ローソンストア100

- マクドナルド

- サンマルクカフェ

- スターバックスカード

- ドトールコーヒーショップ

- エクセルシオールカフェ

- かっぱ寿司

- タワーレコード

- NEXCO中日本

- AOKI

- 洋服の青山

- ジョーシン

- PLAZA

- メガネスーパー

- メルカリ

- 無印良品ネットストア

- 高島屋

- 伊勢丹

- 三越

- てもみん

- JAL

- JTB

- 一休.com

- ジェットスター

- ビッグエコー

以上の他、Pontaポイントと同様に、ローソンにおけるLoppi引換券においても利用することができます。1ポイントが1.5倍〜3倍に化けるので、ローソンを普段使いしている方は特に、積極的に活用していきましょう。

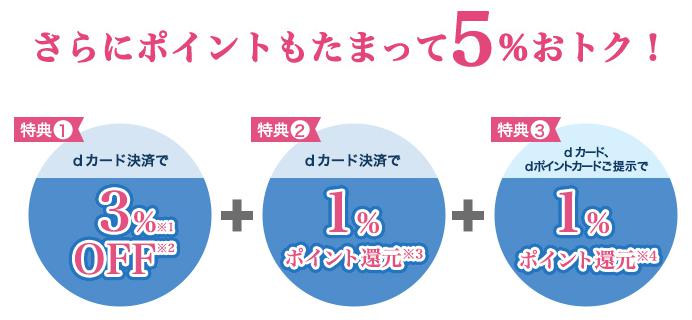

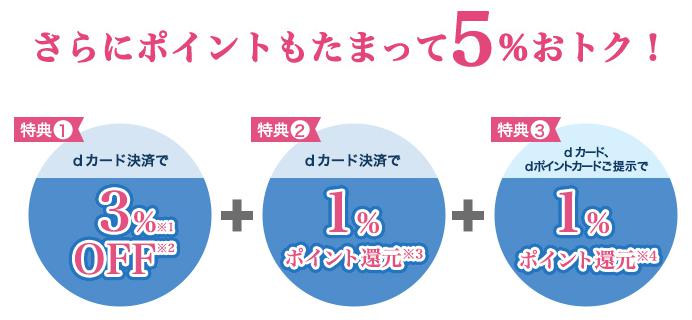

ローソンなら5%お得!

Loppi引換券が活用できるだけでもかなり嬉しいのですが、dカードはローソンにおける会計時に、その本領を発揮します。基本還元率としては1%ですが、ローソンでは以下の通り、5%お得になるのです。

ローソンで5%ってすごすぎる…!

コンビニでこれだけお得なのはdカードたった1つなんじゃよ。

- dカードを提示することによって1%のポイント還元

- dカードによる決済でお会計が3%オフ

- dカードによる決済で1%のポイント還元

⇒合計5%お得!

dカードを提示するだけで1%のポイント還元。ここに疑問を持たれる方もいるかもしれません。実はこのdカード、dポイントカードの機能も兼ね備えており、提携先でカードを提示することによって、ポイントを貯めていくことができるのです。

これとクレジットカードの決済で2重取りがキレイに成立するのですが、ローソンの場合はさらにメリットが追加されます。なんと、お会計から自動的に3%がカットされるという仕組みになっているのです。

本来1%の還元であることを考慮に入れると、ローソンでは5倍の節約効果があると言えますね。ローソンフをよく利用する方であれば、dカードを選択しない手はないでしょう。

dポイント特約店でさらにお得

dポイント特約店とは、カード決済によるポイントとは別で、さらにポイントが加算されるお得な店舗です。

主な店舗は以下の通りなので、普段使いできる特約店がないかチェックしておきましょう。特に、オリックスレンタカーやスターバックスカードの4%が光りますね。

| 特約店名 | 特約店ポイント | 合計還元率 |

|---|---|---|

| ENEOS | 100円で1ポイント | 2% |

| オリックスレンタカー | 100円で3ポイント | 4% |

| スターバックスカード | 100円で3ポイント | 4% |

| 伊勢丹 | 100円で1ポイント | 2% |

| 洋服の青山 | 100円で1ポイント | 2% |

| AOKI | 100円で2ポイント | 3% |

| 紀伊国屋書店 | 100円で1ポイント | 2% |

| JTB | 100円で2ポイント | 3% |

| JAL | 100円で1ポイント | 2% |

dカード ポイントUPモールの経由でさらにお得

dカードを活用することで、dカード『ポイントアップモール』の特典を受けることができます。

モールを経由した上で、対象の店舗で買い物をすれば、最低でも1.5倍以上のポイントを獲得できるという仕様です。

キャンペーン中で運が良ければ、10倍を超える還元率を得られることもあります。

| 店舗名称 | 還元率 |

|---|---|

| Amazon | 1.5倍 |

| 楽天市場 | 1.5倍 |

| LOHACO | 2倍 |

| Yahoo!ショッピング | 1.5倍 |

| ポンパレモール | 1.5倍 |

| ベルメゾンネット | 1.5倍 |

| セブンネットショッピング | 2.5倍 |

| SEIYUドットコム | 2倍 |

| 楽天ネットスーパー | 1.5倍 |

| FANCL | 2倍 |

| DHCオンラインショップ | 1.5倍 |

| ビックカメラ.com | 2倍 |

| Apple Store | 1.5倍 |

| Book Live! | 6倍 |

| honto | 3.5倍 |

| TSUTAYAオンライン | 1.5倍 |

| エクスペディア | 3.5倍 |

| 楽天トラベル | 1.5倍 |

| じゃらん | 1.5倍 |

| JTB | 2倍 |

| グルーポン | 2.5倍 |

| ジーユーオンラインストア | 1.5倍 |

| i LUMINE | 2倍 |

| JINS | 3.5倍 |

ドコモユーザーであれば、更にポイントの獲得ができるdカードは、間違いなくもっていて損はありません。

今なら、dカードの入会キャンペーンが行われていて、最大8,000円相当のキャッシュバックがもらえます。せっかく入会するなら、こういった入会キャンペーン中に申込んでおきましょう。

dカードがおすすめな人

- ドコモユーザーの方

- 年会費無料で高還元なカードを利用したい方

- ローソンやノジマ、マツキヨを利用している方

Tポイントの還元率が№1!ヤフーカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 通常1.0% Yahoo!関連:3~10% |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 500円(税別) |

| 家族カード | 無料 |

クレジットカードの還元率で高いのは、ヤフーカードも知っておくべきです。日本最大級のポータルサイトを展開しているYahoo!が提供するクレジットカードです。

最もTポイントを効率的に貯めることができるクレジットカードとしても有名なので、Tポイントを貯めたい方は必ず利用したいカードです。TSUTAYA会員証としての機能も持ち合わせているので、持ち歩くカードの枚数を減らすという意味でも役に立ちます。

Tポイントは加盟店も多く、貯めたポイントの使い道が豊富という事もあって、ヤフーカードは抜群の人気なんじゃよ。

Tポイントならネット以外にも、色んなところで使えるし貯める価値はあるよね!

Tポイントは獲得するたびに1年の有効期限が新たに付与されるというシステム。

そのため、貯めたTポイントを失効するリスクはほとんどないと言ってもいいでしょう。街中で様々な店舗を観察すればお分かりのように、Tポイントのマークは至る所で見受けられます。

リアル店舗においても、多種多様な業種やサービスで利用可能なので、Tポイントを消化できないかもしれない…という心配は不要でしょう。![]()

Yahoo!ショッピングやLOHACOでさらにお得

ヤフーカードを活用する上で外せないのが『Yahoo!ショッピング』と『LOHACO』。常にポイントが3倍になる他、キャンペーンを活用すればさらに獲得ポイントを伸ばしていくことができます。

たとえば、毎月5のつく日(5日・15日・25日)の買い物であれば、ポイント還元は5倍になりますし、『Tモール』というポイントサイトを経由しての買い物であれば、Yahoo!ショッピングなら0.5%、LOHACOであれば1%のポイントが加算されます。

上記に加えてソフトバンクユーザーであれば、常にポイント還元10倍以上じゃ!

10倍以上ってす、すごい。。。

普通に買い物をするのは非常にもったいないので、ヤフーカードを活用していく上ではぜひ、Yahoo!ショッピングやLOHACOを積極的に活用していきましょう。

毎月20日はウェルシアの日

貯まったTポイントを最もお得に使う方法として、ウェルシアでの利用を推奨したいと思います。というのも、毎月20日はウェルシアの『お客様感謝デー』であり、会計時に200ポイント以上のTポイントを利用すれば、1.5倍の価値に跳ね上がるのです。

ウェルシアは日用品の他、食料品なども豊富に取り揃えがあるため、毎月20日に向けて、Tポイントをコツコツ貯めていくという戦略がオススメ。

1,000ポイントなら1,500円の価値。3,000ポイントなら4,500円の価値と考えていけば、ウェルシア以外でTポイントを使うのがもったいないと感じてしまうかもしれませんね。

ヤフーカードがおすすめな人

- Tポイントを貯めている方

- 年会費無料で高還元なカードが欲しい方

- ヤフーショッピングやLOHACOを利用している方

リボ払い専用カードでも1.5%の高還元!P-one Wiz

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.5% |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 新規発行手数料:1,080円 更新時手数料:1,080円 |

| 家族カード | 年会費無料 |

P-one Wizはポケットカード株式会社がプロデュースするリボ払い専用のクレジットカードです。

P-one Wizという名称だけでは、リボ払い専用という点が確認できないため、発行の際には注意が必要です。お金に困っているわけでもないのに、わざわざリボ払いにするメリットはありませんからね。

リボ払い以外の面を見ると優秀なクレジットカードじゃが、リボ払い専用というのが大きなデメリットじゃのぉ。

とはいえ、P-one Wizの基本還元率には目を見張るものがあります。年会費無料で1.5%の還元率というのは素晴らしい値ですね。P-one Wizの利用で得られるこの1.5%の内訳は以下の通りです。

- 会計から自動的に1%オフ

- 1,000円の利用ごとに得られる1ポイントのポケットポイント

クレジットカードの還元方法としては珍しく、会計額から自動的に1%が引かれた額が請求されるという仕様になっています。

1%オフの限度額はなく、仮に100万円利用すれば、1万円がカットされ、請求額は99万円となります。自動的に現金同様のキャッシュバックがされるので、ポイントを移行する手間が省けて嬉しいですね。

貯まったポケットポイントの交換先は豊富

ポケットポイントに関しては、見かけ上は0.1%の還元ではありますが、100ポイント単位で500ポイントのTポイントと交換ができるという性質があります。

つまり、Tポイント換算時には5倍の価値として生まれ変わるので、実質0.5%の還元と言えるわけです。ただし、Tポイント以外への移行は以下の通り、還元率が少々落ちてしまいます。

| 交換先 | ポケットポイント | 交換後 |

|---|---|---|

| Tポイント | 100ポイント | 500ポイント |

| ファミリーマート お買い物券1,000円分 | 250ポイント | 1,000円分 |

| 銀行口座へキャッシュバック | 300ポイント | 900円分 |

| dポイント | 300ポイント | 900ポイント |

| au WALLETポイント | 300ポイント | 900ポイント |

| ベルメゾンお買い物券 | 300ポイント | 1,000円分 |

| JALマイル | 300ポイント | 450マイル |

| Amazonギフト券 | 330ポイント | 1,000円分 |

| ジェフグルメカード | 980ポイント | 3,000円分 |

| QUOカード | 1,000ポイント | 3,000円分 |

| 図書カード | 1,000ポイント | 3,000円分 |

Tポイントはリアル店舗においても幅広く活用できるため、基本的にはTポイントへの交換が最もお得で効率的だと考えておいて間違いはないでしょう。

ポケットモールの利用でさらにお得

『ポケットモール』は、P-one Wizの会員が使えるオンライン・ショッピングモールです。従来はP-oneモールとして運営されていましたが、2017年3月にポケットモールとしてリニューアルしました。

ポケットモールを経由して買い物をすることで、通常の1.5%よりも、更にポケットポイントの獲得率が上がります。主な店舗とその還元率は以下の通り。Tポイント以外に還元した場合は、この値よりも少し価値は下がります。

| 店舗/サービス | 追加されるポイント | 追加される還元率 |

|---|---|---|

| 楽天市場 | 1,000円につき+2ポイント | 1% |

| Yahoo!ショッピング | 1,000円につき+3ポイント | 1.5% |

| ポケットブックストア | 1,000円につき+15ポイント | 7.5% |

| LOHACO | 1,000円につき+5ポイント | 2.5% |

| ヤフオク! | 1,000円につき+3ポイント | 1.5% |

| ポンパレモール | 1,000円につき+3ポイント | 1.5% |

| セブンネットショッピング | 1,000円につき+1ポイント | 0.5% |

| SEIYUドットコム | 1,000円につき+3ポイント | 1.5% |

| 爽快ドラッグ | 1,000円につき+2ポイント | 1% |

| ベルメゾンネット | 1,000円につき+2ポイント | 1% |

| ニッセン | 1,000円につき+4ポイント | 2% |

| ビックカメラ.com | 1,000円につき+2ポイント | 1% |

ひときわ還元率の高さを誇っているのがポケットブックストアです。書籍の購入を控えている方はぜひ、ポケットモールを経由しておきましょう。

また、各店舗を利用することによって得られるポイントの存在も忘れてはいけません。

たとえば、楽天市場なら楽天ポイント、Yahoo!ショッピングやLOHACOの利用ならTポイント、ポンパレモールならリクルートポイントがそれぞれ別で貯まるため、さらにお得になりますよ。

P-one Wizがおすすめな人

- 年会費無料で高還元なカードが欲しい方

- リボ払い専用カードが欲しい方

同じくリボ払い専用でも1.5%還元!DCカード Jizile(ジザイル)

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.5% |

| 国際ブランド | MasterCard |

| ETCカード | 新規発行手数料:1,080円 年会費無料 |

| 家族カード | 年会費無料 |

DCカード Jizileは、三菱UFJニコスが発行しているクレジットカードです。年会費無料のクレジットカードの中では最高峰の還元率を誇りますが、先程のP-one Wizと同様にリボ払い専用のクレジットカードであることを考慮に入れておきましょう。

還元率が他よりも高いのは、リボ払いの手数料で利益を確保できるという理由もあるんじゃよ。

なるほど。。

リボ払い専用でも良い人にとっては、この還元率は嬉しいよね!

DCカード Jizileの利用によって得られるのは、DCハッピープレゼントのポイントです。

1,000円ごとに3ポイントが付与されますが、1ポイント5円相当となるため、実質還元率としては1.5%となります。交換先によって若干の差異が生じるので、最も使い勝手が良さそうな活用の仕方を選びましょう。

| 交換先 | 必要ポイント数 | 交換後 |

|---|---|---|

| キャッシュバック | 500ポイント | 2,000円分 |

| nanacoポイント | 200ポイント | 600ポイント |

| 楽天ポイント | 200ポイント | 800ポイント |

| Pontaポイント | 200ポイント | 800ポイント |

| Tポイント | 200ポイント | 800ポイント |

| Suicaポイント | 200ポイント | 600ポイント |

| WAONポイント | 200ポイント | 600ポイント |

| dポイント | 200ポイント | 800ポイント |

| au WALLETポイント | 200ポイント | 600ポイント |

| TOKYU POINT | 500ポイント | 2,500ポイント |

| ビックポイント | 500ポイント | 2,500ポイント |

| ヨドバシカメラポイント | 500ポイント | 2,500ポイント |

| ノジマポイント | 500ポイント | 2,500ポイント |

| ベルメゾンポイント | 500ポイント | 2,500ポイント |

| JALマイル | 500ポイント | 1,250マイル |

TOKYU POINT、ビックポイント(ビックカメラ)、ヨドバシカメラポイント、ノジマポイント、ベルメゾンポイントへの交換だと最大限の還元となりますが、ローソン御用達の方であれば、Pontaポイントやdポイントへ移行した上でLoppiお試し引換券に使うことで、1.5倍〜3倍の価値を得ることができます。

ポイントの有効期限は3年と長いので、失効に関してはさほど心配する必要はないでしょう。

POINT名人.comの利用でさらにお得

『POINT名人.com』は、三菱UFJニコスが運営しているポイントモールです。

こちらのポイントモールを経由した上で買い物をすることで、元々高い還元率をさらにアップさせることができます。1.5%の還元率に満足することなく、どんどんと還元率を上げ、ザクザクポイントを貯めていきましょう。

主な店舗/サービスと追加される還元率は以下の通りです。

| 店舗/サービス | 追加される還元率 |

|---|---|

| Amazon | 0.5% |

| 楽天市場 | 0.5% |

| Yahoo!ショッピング | 0.5% |

| LOHACO | 1.5% |

| ポンパレモール | 0.5% |

| ベルメゾンネット | 0.5% |

| ニッセン | 2% |

| 爽快ドラッグ | 2% |

| Apple Store | 0.5% |

| ビックカメラ.com | 1% |

| DELLオンラインストア | 0.5% |

| エディオンネットショップ | 0.5% |

| BookLive! | 5% |

| honto | 2.5% |

| タワーレコード | 1.5% |

| HMV ONLINE | 1% |

| 楽天トラベル | 1% |

| エクスペディア | 2.5% |

| JTB | 1% |

| 一休.com | 0.5% |

| 日本旅行 | 1% |

| じゃらん | 0.5% |

| グルーポン | 0.5% |

タイミングが良ければ、キャンペーンで大幅にポイントアップされていることもあるので、ちょくちょく覗きにいってみるのも良いでしょう。

DCカード Jizileがおすすめな人

- 年会費無料で高還元なカードが欲しい方

- リボ払い専用カードが欲しい方

クレジットカードの基本還元率に常時2%はない

ポイント還元率が高いクレジットカードは、非常に魅力的であり、今後のクレジットライフをお得にしてくれます。

しかし、クレジットカードの基本ポイント還元率が常時2%といったカードはありません。

「どこかのバナーで、2%還元のカードを見た気がするんだけど…。」

確かに、ポイント還元率が2%と表記してあるバナーを見かけることがありますね。

しかし、それはキャンペーン期間中や決められた一定期間だけポイント還元率が2%になる…といった内容であることが多いのです。その期間を過ぎてしまうとポイント還元率は元の数字に戻ってしまいます。

どういうことなのかを、もっとわかりやすく解説しましょう。

還元率は基本1%以上が高いクレジットカードと判断!

先ほどお伝えしたように、一定期間だけ2%の還元率になるクレジットカードがあります。

たとえば、オリコカードザポイントやのJCBカード W・JCBカード W plus L場合だと、入会から一定期間はポイント還元率が2%になります。

しかしその期間が過ぎてしまうと、通常還元率である1%に戻ってしまうのです。

- オリコカードザポイント

⇒入会後6か月間は還元率2%

⇒7か月目以降は還元率1% - JCBカード W

⇒入会後3か月間はポイント10倍!

⇒4か月目以降は還元率1%~

この他にも、各クレジットカードの優待店で利用したり、カード会員サイトを利用することでポイント還元率が一時的にアップすることもありますが、基本還元率が上がることはありません。

こういったことから、1%の基本還元率は高還元の数値であると言えるでしょう。

では、過去に通常で2%の還元率のカードはなかったのか…というと、確かに過去にはありました。その名はダイナースプレミアムカードです。

ダイナースプレミアムカードの基本還元率は1.5%に改悪

ダイナースプレミアムカードは年会費が税抜きで130,000円と高額ですが、100円につき2ポイント(還元率2%)の高還元カードでした。

高いステータスと通常では得ることのできない特典や細かなサービス、そして高還元率のクレジットカードを望む方にとっては、非常にお得なカードです。

しかし、2019年9月16日からはポイントが100円につき1.5ポイント(還元率1.5%)に変更されてしまうのです。ダイナースプレミアムカードを持っている方にとっては、痛い改悪となってしまいますね。

このことから、基本ポイント還元率が2%のクレジットカードは、2019年9月以降無くなるということになります。

年会費はかかるが還元率の高いおすすめゴールドカード

ゴールドカードは、一般のクレジットカードに比べて年会費がお高めになりますが、その分還元率が高くなるものがあります。

といっても、1%以上の還元率になるゴールドカードは多くありません。

どちらかと言えば、一般のクレジットカードよりも補償内容が充実していたり優待特典が多いなどサービスを重視しているものが多いのです。

しかし、基本ポイント還元率が1%のポイント還元率なら申し分ありませんよね。特に以下のゴールドカードは還元率でお得になるカードです。

各ゴールドカードの詳しい内容を解説していきましょう。

docomo料金10%還元はメリット大!dカード GOLD

| 年会費 | 10,000円(税抜) |

|---|---|

| 申込条件 | 満20歳以上(学生不可) |

| 基本還元率 | 基本:1% ドコモ料金/ドコモ光:10% |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 年会費:無料 |

| 家族カード | 年会費1枚目:無料 2枚目以降:1,000円(税抜) |

携帯電話などの無線通信サービスを提供しているドコモが発行しているゴールドカードが、dカード GOLDです。

ドコモで購入した携帯電話が、不慮の事故などで故障したり破損した場合に修理費用を補償してくれる『ケータイ補償』が充実しているなど、ドコモユーザーにお得な特典や補償サービスに重点を置いたカードです。

dカード GOLDの主なメリットを下記にまとめましょう。

- ドコモの携帯電話・ドコモ光の料金でポイント10%還元

- dポイント加盟店利用で還元率1%以上!

- dカードポイントモールアップサイト経由でポイント還元率アップ

- ポインコデザイン選択可能

- ケータイ補償は最大10万円

- 海外旅行傷害保険(最大1億円)

- 国内旅行傷害保険(最大5,000万円)

- お買物あんしん保険(年間300万円まで)

- 日本全国の空港ラウンジ利用可能

- ローソンなら全部で5%お得など

上記の中でも、dポイントがお得に貯まるメリットが、『ドコモの携帯電話・ドコモ光料金の支払いで10%のポイント還元』があることです。

通常で考えても、ポイント還元率が10%というのはかなり驚異的ですよね。10%のポイント還元の仕組みが気になりませんか?その内容を詳しく解説しましょう。

ドコモの料金支払いで10%のポイント還元!

通常であれば100円につき1ポイント(1%)が還元されますが、dカード GOLDでドコモ料金やドコモ光の料金を支払いうと、ポイント還元率が驚きの10%になります。

どのような仕組みでポイントが10%になるのかを下記にまとめましょう。

- 携帯電話料+ドコモ光料金⇒1,000円(税抜)につき100ポイント(ポイント還元率10%!)

携帯電話料金は結構高額になってしまいがちなので、節約を心がけていても、なかなか節約できませんよね。しかも、あなたが節約していても家族も同じように節約してくれるとは限りません。

しかし、dカード GOLDでドコモの携帯電話・ドコモ光料金を支払えば、10%のポイント還元があるので、毎月10%の節約をしていることと同じになるのです。

たとえば、携帯電話・ドコモ光料金が20,000円かかったとしましょう。その場合のポイントは以下のように加算されます。

- 通常(1%)の場合

⇒20,000円で200ポイント還元 - dカード GOLD(10%)で支払い

⇒20,000円で2,000ポイント還元!

2,000円分節約しようと思ってもなかなかできるものではありませんが、dカード GOLDで支払えば2,000ポイントが還元されるので節約したも同然です。

ポイントが貯まればドコモ携帯電話料金などの支払いに利用できるので、更なる節約ができるという点も大きなメリットのひとつと言えるでしょう。

ドコモユーザーであるなら、家計にも優しく使い勝手の良いdカード GOLDを持っていないとかなり損ですね。

dカード GOLDがおすすめな人

- ドコモの携帯電話やドコモ光を利用している方

- 充実した旅行傷害保険のカードが欲しい方

- dポイントをガッツリ貯めたい方

半年間は2%!オリコカードザポイント・プレミアムゴールド

| 年会費 | 1,806円(税抜) |

|---|---|

| 申込条件 | 満20歳以上 |

| 基本還元率 | 1%~ ※入会半年間:2%~ |

| 国際ブランド | JCB/MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

オリコカードザポイント・プレミアムゴールドは、ゴールドカードなのに家族カード・ETCカードが年会費無料で発行できるお得なカードです。

本会員の年会費は税抜きで1,806円なので、税込みで計算しても2,000円以内でゴールドカード発行ができます。高級感あふれるゴールドカードを手軽に持つことができるのは、かなりお得なメリットですね。

お得なのは年会費だけではありません。オリコカードザポイント・プレミアムゴールドのメリットを、以下にまとめていきましょう。

- 基本ポイント還元率は1%

- 入会後6か月間⇒ポイント還元率2%!

- オリコモール経由でさらにポイントUP!

- 電子マネー利用なら+0.5%のポイント加算

- ショッピングリボ利用で+0.5%のポイント加算

- ポイントの交換先が多い

- 海外旅行傷害保険が自動付帯(最高2,000万円)

- 国内旅行傷害保険は利用付帯(最高1,000万円)

- ショッピングガード保険(最高100万円まで)

- 国内外の宿泊施設や飲食店などの優待特典あり など

海外旅行傷害保険は、一般的に利用付帯(旅費等をカードで支払って保険適用)が多いのですが、オリコカードザポイント・プレミアムゴールドは自動付帯しているので、海外に行くときに持っていれば保険が適用されます。

補償内容も充実していますので、海外に行く機会の多い方ならオリコカードザポイント・プレミアムゴールドを選択して間違いないでしょう。

しかし、その上をいくメリットがあります。それは、入会後半年間でオリコポイントがジャンジャン貯まること!

では、お得にポイントが貯まるメリットについてまとめていきましょう。

入会から6か月間はポイント2倍!更にオリコモールも利用しよう

オリコカードザポイント・プレミアムゴールドのポイント還元率がググッと上がるのは、入会してから6か月間です。この6か月間は、どこで利用してもポイント還元率が2%というのですから利用しないと損ですね。

普段のお買い物はもちろん、公共料金の支払いでもポイントが2%も付くので、オリコカードザポイント・プレミアムゴールドを入手したら支払いをカード払いに変更しておくといいでしょう。

変更後も1%のポイント還元があるため、決して損になることはありません。

更に、オリコが運営しているショッピングモールサイト『オリコモール』を経由してから各ショッピングサイトでお買い物をすれば、+0.5%のポイントが加算されます。

この上、各ショッピングサイトでは特別にボーナスポイントを用意していますので、更にポイントが加算されることになるのです。

- オリコモール経由:+0.5%

- ショッピングサイト ボーナスポイント加算

インターネットでお買い物をするのなら、オリコモールを利用しないともったいないですね。上手に活用して、オリコポイントをガンガン貯めていきましょう。

オリコカードザポイント・プレミアムゴールドがおすすめな人

- オリコポイントをしっかりと貯めていきたい方

- 海外に行く機会の多い方

- 高還元率のクレジットカードが欲しい方

- コスパの良いゴールドカードが欲しい方

楽天ユーザーは必須!楽天ゴールドカード

| 年会費 | 2,000円(税抜) |

|---|---|

| 申込条件 | 満20歳以上 |

| 基本還元率 | 通常:1% 楽天市場:5% |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 500円(税抜) |

楽天ゴールドカードは、楽天市場を利用しているのならぜひ入手していただきたいカードです。楽天市場利用なら、お得になる特典やサービスがたくさん受けられるからです。

その前に、気になる楽天ゴールドカードのメリットを以下にまとめましょう。

- 基本ポイント還元率がいつでも1%

- 海外旅行傷害保険付帯(最高2,000万円)

- 楽天Edy搭載

- 空港ラウンジ利用可能(年2回まで)

- 楽天市場利用ならポイント還元率が5%!

- 紙のカード利用明細書の郵送無料 など

たくさんのメリットの中でも特にお得なメリットは、やはり楽天市場利用でポイントが5%還元されることです。

そこで、楽天ゴールドカードで支払うことで5%も貯まる仕組みについて解説していきましょう。

楽天市場利用でポイント還元率が5%にアップ!

楽天市場は様々なジャンルのショップが登録しており、お得な値段で商品が購入できるため、利用している方が非常に多いのです。

その楽天市場での支払いを楽天ゴールドカードで行うと、『SPU(スーパーポイントアッププログラム)』が適用されてポイント還元率が5%にアップします。

SPUとは、楽天グループのサービスを利用することで適用されるポイントアップサービスであり、楽天市場のお買い物がますますお得になります。

SPU適用の条件の中に『楽天カード(種類問わず)利用で+2倍』と『楽天ゴールドカードで支払うと+2倍』といった項目がありますので、通常1倍に条件を足すと5倍(還元率5%)になるのです。

- 通常:1倍

- 楽天カード(種類問わず):+2倍

- 楽天ゴールドカード利用:+2倍

⇒合計:5倍のポイント獲得!

この他にもSPU適用の条件があるので、全ての条件をクリアすれば合計15倍ものポイントが獲得できることになります。

SPUの詳しい内容は、【楽天市場のキャンペーンは豊富|知らないと損する楽天市場キャンペーン活用マニュアル】で解説していますので、ぜひ参考にしてくださいね。

また、『楽天市場公式サイト』によると、SPUは2019年7月1日からサービス内容に変更があり、ポイントが最大16倍になる予定です。今の内に楽天ゴールドカードを発行しておき、SUPの変更に備えておきましょう。

SPU以外にも楽天市場では下記のようなキャンペーンに参加することで、ポイント還元率をググッと上げることができます。

- お買い物マラソンでポイント最大10倍

- 5と0の日キャンペーンでポイントが+2倍 など

楽天ゴールドカードを発行して楽天市場でお買い物をする。そして楽天ポイントがどんどん貯まっていくことで、今まで以上のお得なポイント生活ができること間違いなしですね。

楽天ゴールドカードがおすすめな人

- 楽天市場を利用する方

- 楽天ポイントをザクザク貯めたい方

- 楽天サービスでもポイントを貯めたい方

Amazonで還元率の高いおすすめクレジットカード

Amazonは欲しい商品がすぐに見つかる利用しやすいショッピングサイトですが、せっかくお買い物をするのなら、お得にポイントが貯まるクレジットカードで決済したいですよね。

そんなあなたの願いが叶うクレジットカードがありますのでご紹介しましょう。

JCBカード Wやオリコカードザポイントについては、「通常でも高還元率なのでおすすめですよ!」と紹介してきましたが、実はAmazonでもお得なクレジットカードとなります。

Amazonマスターカードクラシックはダメなの?

ダメというわけではないが、今の所還元率や条件を考えるとJCBカード Wやオリコカードザポイントの方がお得だと言えるぞ!

上記のカードはAmazonでお買い物するなら必須のカード!では、早速各クレジットカードを解説していきますね。

⇒Amazonで使いたいおすすめクレジットカード特集はこちら

常に2倍の還元!JCBカード W

| 年会費 | 無料 |

|---|---|

| 申込条件 | 満18歳以上39歳以下(高校生不可) |

| 基本還元率 | 1%~ |

| 国際ブランド | JCB |

| ETCカード | 無料 ※1ポイント=5円相当 |

| 家族カード | 無料 |

JCBが発行しているプロパーカードにはいくつかの種類がありますが、JCBカードのほとんどの基本ポイント還元率は0.5%になっているのが多いのです。

ところが、JCBカード Wはポイント還元率が一般のJCBカードの2倍である1%となっているのです。年会費が無料なのに高ポイント還元率なのですから、JCBプロパーカードを手に入れたいなら、JCBカード W一択ですね。

ただし、39歳以下の方しか入会できませんので、入会時の年齢にご注意ください。

ポイント還元率以外にもメリットがあるので、ここで簡単に以下にまとめましょう。

- 交換できる他社のポイントが多い

- Oki Dokiランドを経由するとポイント還元率が最大20倍

- スターバックスカードへのオンライン入金ならポイント10倍!

- ポイント優待店『JCB ORIGINAL SERIES』でもっとお得にポイント獲得

- 海外旅行傷害保険付帯(最高2,000万円) など

上記のメリットの中にある『Oki Dokiランド』は、JCBが運営しているポイント優待サイトであり、Amazonでお買い物をする際にOki Dokiランドを経由してAmazonサイトでお買い物をするのが最もお得なメリットです。

では、詳細をまとめていきましょう。

Amazonでお買い物すれば3倍のポイントGET!

Amazonは『JCB ORIGINAL SERIES優待店』であり、かつOki Dokiランドに登録しているショッピングサイトなので、Oki Dokiランドを経由してAmazonでお買い物をすることで、ポイントが通常の3倍も貯まります。

一般のJCBカードでも同じようにポイントは3倍貯まりますが、JCBカード Wは一般のJCBカードの2倍のポイント還元率なので、ポイントの貯まり方に大きな差が出ます。

ここで、Amazonで30,000円のお買い物をした場合の例を挙げてみましょう。

| JCBカード W | 一般のJCBカード | |

|---|---|---|

| Amazonでお買い物した金額 | 30,000円 | 30,000円 |

| 通常ポイント | 30ポイント(1倍) | 30ポイント(1倍) |

| JCBカード Wボーナスポイント | +30ポイント(+1倍) | – |

| JCB ORIGINAL SERIES優待店ポイント | +60ポイント(+2倍) | +60ポイント(+2倍) |

| 合計獲得ポイント数 | 120ポイント | 90ポイント |

なんと、一般のJCBカードと比べると、30ポイントの差が出ました。

「30ポイント…だけ?」なんて思わないでください。Oki Dokiポイントは1ポイント=5円の価値があるポイントなので、実質150ポイント分も差があることになるのです。

150ポイントの差はかなり大きいですよね。

Amazonでお買い物をするなら、JCBカード Wがずっとお得であることが、これでお分かりいただけたのではないでしょうか。

JCBカード Wがおすすめな人

- 常に1%の高還元プロパーカードが欲しい方

- Amazonでポイントをお得にGETしたい方

- 学生を含めた39歳までの方

オリコモール経由で2%!オリコカードザポイント

| 年会費 | 無料 |

|---|---|

| 申込条件 | 満18歳以上(高校生不可) |

| 基本還元率 | 通常:1%~ 入会後6か月間:2%~ |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

オリコカードザポイントは、基本ポイント還元率が1%と高還元であるにもかかわらず、本会員・家族カード・ETCカードの年会費は永年無料という、非常に嬉しい特典の付いたお得なクレジットカードです。

オリコカードザポイントのメリットは高還元率や年会費無料だけではありません。まずは、以下にまとめましょう。

- 入会後6か月間はポイント2倍!

- ポイントの交換先が豊富

- 電子マネーiDとQUIC Payが同時搭載

- オリコモール利用で+0.5%特別加算

- オリコポイント(500ポイントから)リアルタイムで交換可能 など

数あるメリットの中でも、『入会後6か月間はポイント2倍!』はかなりお得になります。

このメリットを利用してAmazonでお買い物をすれば、ポイントがガッツリ貯まっていくのです。早速解説していきましょう。

Amazonでオリコカードザポイントを使えば還元率は3%にUP!

オリコが運営しているオリコポイントゲートウェイ『オリコモール』には、様々なジャンルのショッピングサイトが登録されており、オリコモールを経由して各ショッピングサイトでお買い物をすることで、更にポイントが貯まります。

Amazonでのお買い物もオリコモールを経由することで、ポイントを以下のように貯めていくことが可能です。

- オリコカードザポイントの通常還元率:1%

- オリコモール経由:+0.5%

- Amazonボーナスポイント:+0.5%

⇒合計:2%のポイント還元!

「還元率が2%になるならお得な方かな。」

いえいえ、待ってください。これは通常の場合のポイント還元率です。つまり、カードに入会後7か月目以降のポイント還元率です。

入会後6か月間はポイントが2%にアップしていますので、6か月の間にオリコモールを経由してAmazonでお買い物をすれば以下のようにポイントが加算されます。

- オリコカードザポイントの基本還元率:1%

- 入会後6か月間:+1%

- オリコモール経由:+0.5%

- Amazonボーナスポイント:+0.5%

⇒合計:3%のポイント還元!

このようにポイント還元率が3%になるのは、入会後6か月間だけ!

現在Amazonで高額な商品を購入しようとお考えなら、オリコカードザポイントを入手する前に高額商品を購入してはもったいないです。

Amazonで高額商品を買いたい時や生活必需品のまとめ買いをしたい場合は、オリコカードザポイント入会後6か月間に行うことをおすすめします。

オリコカードザポイントがおすすめな人

- Amazonでお得なお買い物をしたい方

- オリコポイントをガッツリ貯めたい方

- 本会員・家族カード・ETCカードの年会費が無料がいい方

Amazonプライム値上げで価値上昇!Amazon MasterCardゴールド

| 年会費 | 10,000円(税抜) ※初年度:条件付きで5,000円(税抜) ※2年目以降:条件付きで4,000円(税抜) |

|---|---|

| 申込条件 | 満20歳以上 |

| 基本還元率 | 通常:1% Amazon:2.5% |

| 国際ブランド | MasterCard |

| ETCカード | 年会費:無料 2年目以降:500円(税抜) ※年1回以上の利用で翌年度無料 |

| 家族カード | 無料 |

Amazon MasterCardゴールドは、Amazonと三井住友カードが提携して発行しているゴールドカードで、Amazonでお得になる特典がたくさんあります。

まずは、AmazonMasterCardゴールドの気になるメリットを以下にまとめましょう。

- 年会費が初年度申込時マイ・ペイすリボ選択で5,000円(税抜)

- 2年目以降はマイ・ペイすリボ割引5,000円(税抜)

- およびWEB明細書割引1,000円(税抜)

- Amazonプライムに無料で加入・使い放題

- 海外旅行傷害保険付帯(最高5,000万円)

- 国内旅行傷害保険付帯(最高5,000万円)

- お買い物安心保険付帯(年間300万円まで)

- 国内主要空港のラウンジ利用可能

- 電子マネーiD利用可能

- 即時審査サービスですぐにAmazonのお買い物ができる など

AmazonMasterCardゴールドにはこれだけの特典やサービスがあるのですから、Amazonのお買い物以外でも充分活躍してくれそうですね。

では、たくさんのメリットの中から、Amazonでお得になるメリットを次の項目で解説していきましょう。

Amazonで2.5%還元!さらにAmazonプライム使い放題

Amazonでお買い物をしたときに、商品の支払いを一般的なクレジットカードで行うと0.5%または1%のポイント還元となることが多いですよね。

しかし、Amazon MasterCardゴールドで決済すれば、2.5%のポイントが還元されます。

特別な期間中でもなく、キャンペーンを開催しているわけでもないのに、Amazonのお買い物でポイント還元率が2.5%なら申し分ありませんね。

ポイント還元率が0.5%と1%のクレジットカードで決済した場合と、AmazonMasterCardゴールドで決済した場合を比較してみると以下の表のようになります。

| 30,000円のお買い物をした場合 | |

|---|---|

| 還元率0.5%のクレジットカードで決済 | 150ポイント獲得 |

| 還元率1%のクレジットカードで決済 | 300ポイント獲得 |

| Amazon MasterCardゴールドで決済(2.5%) | 750ポイント獲得 |

上記のように獲得できるポイントに大きく差が出ました。還元率0.5%と比較すると、600ポイントも違いがあるのです。

「0.5%還元のカードを使ってAmazonで750ポイント獲得しようとしたら…150,000円分!?」

はい!その通りです。AmazonMasterCardゴールドで決済したときと同じ750ポイントを0.5%還元のクレジットカードで獲得しようと思ったら、150,000円のお買い物をしなければなりません。

AmazonMasterCardゴールドがどれほど優秀であるかが、これでわかりますね。

更に、Amazon MasterCardゴールドならAmazonプライムに無料で加入できるのでプライムを使い放題!以前は年会費3,900円で利用できたAmazonプライムですが、1,000円の値上げがあった為、諸条件をクリアすることでかなりお得なカードの格上げされました。

ポイントが貯まりにくいAmazonユーザーなら、Amazon MasterCardゴールドを手に入れておきたいですね。

Amazon MasterCardゴールドがおすすめな人

- Amazonを利用する方

- Amazonポイントを貯めてお得なショッピングをしたい方

- Amazonプライムを無料で利用したい方

マイルの還元率が高いおすすめクレジットカード

飛行機に乗る機会の多い方は、各社のマイルをコツコツと貯めていらっしゃるのではないでしょうか。しかし、マイルは一般的なポイントシステムと比べるとなかなか貯まっていきませんよね。

「飛行機は頻繁に利用しているし、マイルがしっかりと貯まるカードが欲しい!」

そんなあなたのために、マイルの還元率が高い4枚のクレジットカードをご紹介しましょう。

- SPGアメックスカード

- ANAアメックスゴールドカード

- MileagePlusセゾン・プラチナカード

- JALカードSuica

年会費が支払えるのあれば、SPGアメックスかANAアメックス・ゴールドがおすすめじゃよ。年会費を抑えたいならJALカードSuicaを選択しよう。

上記のクレジットカードは、一般的なクレジットカードよりもマイルが非常に貯まりやすいので、ぜひ参考にしてくださいね。

常時1.25%相当のマイル還元!SPGアメックスカード

| 年会費 | 31,000円(税抜) |

|---|---|

| 申込条件 | 20歳以上 |

| 基本還元率 | 通常:1%~ 1回6万ポイントをマイルに交換:1.25% |

| 国際ブランド | AMEX |

| ETCカード | 無料 ※新規発行手数料:850円(税抜) |

| 家族カード | 15,500円(税抜) |

SPGアメックスカードは、正式には『スターウッド プリファード ゲスト®アメリカン・エキスプレス・カード』と言い、カードを使うことで貯まるポイントは『Marriott Bonvoy(マリオットボンヴォイ)ポイント』と言います。

ゴールドカードのようなデザインではありませんが、ゴールドカードと同様、もしくはそれ以上のクレジットカードと考えて良い程。

カード名もポイント名も、一味違う高級感を醸し出していますよね。

では、SPGアメックスカードのメリットをいくつか挙げてみましょう。

- Marriott Bonvoyポイントは40を超える航空会社のマイルと交換可能

- Marriott Bonvoyの会員資格が『ゴールドエリート』

- 特典参加ホテル内レストラン飲食代金が15%OFF!

- 入会後3か月以内に10万円以上利用で30,000Marriott Bonvoyポイントプレゼント!

- 毎年のカード継続ごとに無料宿泊特典プレゼント

- 空港ラウンジ利用可能

- 旅行傷害保険付帯(最高1億円)

- 航空便遅延補償あり

- ショッピング・プロテクション(年間最高500万円まで)

- キャンセル・プロテクションあり

- オンライン・プロテクションあり など

たくさんあるメリットの中でも、やはりマイルに関するメリットは詳しく知りたいところですよね。

そこで、Marriott Bonvoyポイントをマイルに交換するメリットについて解説していきましょう。

Marriott Bonvoyポイント3ポイントは1マイルに交換可能

Marriott Bonvoyポイントは100円につき3ポイント貯まりますが、各航空会社のマイルに交換する際は3ポイント=1マイルと計算されますので、マイル還元率は1%となります。

- 100円につき3Marriott Bonvoyポイント

- 3Marriott Bonvoyポイント=1マイル

100円につき1マイルが貯まることになるため、高還元率であると言えますね。毎日のお買い物や公共料金の支払いなどで、あっという間にマイルが貯まることでしょう。

しかも、Marriott Bonvoyロイヤルティプログラムに参加しているホテルでSPGアメックスカードを利用すれば、100円につき6Marriott Bonvoyポイントが加算されます。

それだけではありません。『Marriott Bonvoyゴールドエリート会員資格』を得ることができていますので、1米ドルにつき12.5Marriott Bonvoyポイントが獲得できます。

- Marriott Bonvoyロイヤルティプログラム参加ホテルで利用

⇒100円につき6Marriott Bonvoyポイント - Marriott Bonvoyゴールドエリート会員資格

⇒1米ドルにつき12.5Marriott Bonvoyポイント(通常会員の25%のボーナス!)

たくさん貯まったポイントはマイルに交換できますので、あなたが貯めたいマイルがグングン貯まっていきますね。

ポイントの交換ができるマイルですが、なんと40社以上もの航空会社のマイレージと交換することができるのです。

全ての航空会社を記載したいのですが長くなりすぎてしまうので、一部をピックアップしましょう。

- ANA Mileage Club(ANA)

- Japan Airlines JAL Mileage Bank(JAL)

- American Airlines

- Delta SkyMiles

- Hawaiian Airlines HawaiianMiles

- Jet Airways JetPrivilege

- Korean Air SKYPASS

- United MileagePlus など

United MileagePlusのみ3ポイントを1.1マイルに交換できますが、上記にあるその他のマイレージは、3ポイントを1マイルに交換できます。

更に、1回の手続き60,000Marriott Bonvoyポイントごとに15,000ボーナスポイントが加算され、合計がマイルに移行されますので、実質的には1.25%の還元率ということになります。

ボーナスポイントが加算されるなら、まとめてマイルに交換する方が断然お得です。

これほどまでにたくさんのマイレージに交換でき、ボーナスポイントまで手に入るなんて、Marriott Bonvoyロイヤルティプログラムの優秀さが窺えますね。

SPGアメックスカードがおすすめな人

- 海外に行く機会の多い方

- マイルを効率よく貯めたい方

- 年に1度のホテル宿泊無料特典を受けたい方

- クオリティの高いサービスを望む方

交換手数料が無料!ANAアメックスゴールドカード

| 年会費 | 31,000円(税抜) |

|---|---|

| 申込条件 | 20歳以上 |

| 基本還元率 | 1%~ |

| 国際ブランド | AMEX |

| ETCカード | 無料 ※新規発行手数料:850円(税抜) |

| 家族カード | 15,500円(税抜) |

ANAアメックスゴールドカードの正式名称は『ANAアメリカン・エキスプレス・ゴールド・カード』と言い、100円につき1ポイントのメンバーシップリワードのポイントが貯まります。

アメックスと言えば、ステータスの高い国際ブランドカードというイメージが強いですよね。そのANAアメックスゴールドカードを利用すると、以下のようなメリットを得ることができます。

- 1ポイント=1ANAマイルに交換可能(交換手数料が無料)

- ANAグループで利用するとポイント2倍

- ANAカードマイルプラス提携店利用で100円につき1マイル加算

- ANAグループ便搭乗でボーナスマイルGET!

- カード継続で2,000マイルのボーナスマイルプレゼント

- ポイントの有効期限は無期限

- 空港ラウンジ利用可能

- 海外旅行傷害保険付帯(最高1億円)

- ショッピング・プロテクション(年間最高500万円まで)

- キャンセル・プロテクションあり

- オンライン・プロテクションありなど

ANAを利用している方なら、やはりANAマイルにお得にポイント交換し、効率よく貯めることができるのが大きなメリットですよね。

そこで、ANAマイルがジャンジャン貯まる仕組みについて解説していきましょう。

ANAマイルがより多く・より早く貯まる!

ANAアメックスゴールドカードで貯まるメンバーシップ・リワードポイントは、1ポイント=1マイルに交換できます。

交換は1,000ポイントごとに1,000ANAマイルですので、交換に必要な手数料が一切かからずに済むのが嬉しい特典ですね。

- 1ポイント=1マイル

- 1,000ポイントごとに1,000マイルに交換可能(交換手数料不要!)

ポイント還元率をさらに上げたいなら、ANAグループのお店でANAアメックスゴールドカードを利用するのがおすすめ!

ANAグループでカードを利用すると通常の2倍のポイントが付きますので、実質2%の還元率になります。

しかし、ここで終わりではありません。ANAカードマイルプラス提携店で利用した場合は、通常のポイントと共に100円につき1マイルが自動的に加算されるのです。

わかりやすくまとめると、下記のようになります。

- 通常ポイント:100円につき1ポイント

- ボーナスポイント:100円につき1ポイント

- ANAカードマイルプラス提携店利用:100円につき1マイル

⇒合計:100円につき2ポイントと1マイル獲得!

つまり、3%のポイント還元が受けられるので、陸マイラーであってもANAマイルがジャンジャン貯められますね。

そしてここでもうひとつ。ANAグループ便を利用すると、通常のフライトマイルに加えて以下のようにボーナスマイルがプレゼントされます。

- ボーナスマイルプレゼント

⇒『区間基本マイレージ』×『クラス・運賃倍率』×25%

更に、カードを継続することで2,000マイルのボーナスマイルが貯まる特典まであるので、ここまできたら、ANAアメックスゴールドカードを大いに活用していかないと大損をしてしまうと言っても過言ではないでしょう。

ANAアメックスゴールドカードがおすすめな人

- ANAを利用する方

- ANAマイルをガッツリ貯めたい方

- アメックスの充実した補償を受けたい方

常時1.5%マイル還元!MileagePlusセゾン・プラチナカード

| 年会費 | 36,000円(税抜) |

|---|---|

| 申込条件 | 満18歳以上 ※マイレージプラス・プログラムに入会 |

| 基本還元率 | 1.5%~ |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | 9,000円(税抜) |

MileagePlusセゾン・プラチナカードは、ユナイテッド航空とセゾンカードが提携して発行しているクレジットカードです。年会費は税抜きで36,000円とかなり高めですが、その分高いステータスと充実したサービスを受けられます。

MileagePlusセゾン・プラチナカードを利用して貯まるポイントは『マイル』であり、セゾンカードの永久不滅ポイント対象外となっています。つまり、カードを使えば直接マイルが貯まるのです。

わざわざマイルに交換する手間がないのがちょっと嬉しいところですよね。

MileagePlusセゾン・プラチナカードにはどんなメリットがあるのかを、以下にまとめましょう。

- カード利用で1,000円につき15マイルが貯まる

- 海外・国内旅行傷害保険付帯(最高1億円)

- ショッピング安心保険(500万円まで)

- 国内空港ラウンジサービス利用可能

- 毎年サンクスマイル(5,000マイル)プレゼント

- 特別提携加盟店で1,000円につきボーナスマイル5マイル加算

- 西友・リヴィンで毎月『第1・第3土曜日5%OFF』開催

- JTBの海外パッケージツアーが優待価格

- MileagePlusモールでさらにポイント獲得 など

メリットの中でもやはり気になるのは、マイルがどのくらい貯まるのかですよね。そこで、MileagePlusセゾン・プラチナカードでどれほどのマイルが貯まるのかを解説していきましょう。

MileagePlusセゾン・プラチナカードなら上限なしでマイルが貯まる

MileagePlusセゾン・プラチナカードは、ユナイテッド航空のクレジットカードですので、マイルが以下のように貯まります。

- 1,000円につき15マイル⇒マイル還元率1.5%!

「でも、ユナイテッド航空だけ利用するわけじゃないし、お得になるの?」という疑問の声も聞こえてきそうですね。

しかし、安心してください。MileagePlusセゾン・プラチナカードはユナイテッド航空だけでなく、スターアライアンス各社の利用でもフライトマイルが貯まるのです。

スターアライアンス加盟航空会社の一部を以下にピックアップしましょう。

- ANA

- シンガポール航空

- ルフトハンザドイツ航空

- エーゲ航空

- タイ国際航空

- ニュージーランド航空

- エバー航空 など

スターアライアンス加盟航空会社を利用したときも、ユナイテッド航空を利用したときと同じようにマイルが加算されます。

ユナイテッド航空だけではマイルの貯まりが遅くなりそうですが、スターアライアンス加盟航空会社でも同じようにマイルが貯められるなら、あなたが目標にしているマイル数まで早く到達しそうですね。

もちろん、毎日のお買い物やお食事でも1,000円につき15マイルが貯まります。

「これだけたくさんのマイルが貯まるなら、1年間で貯められるマイルに上限があるのでは?」

と思う方もいらっしゃるかもしれませんね。その点は大丈夫!1年間に獲得できるマイルに上限はありませんので、貯めたいだけどんどん貯めていけます。

MileagePlusセゾンプラチナカードを継続して使い続けていると、毎年サンクスマイル5,000マイルがプレゼントされます。サンクスマイルは、年会費請求の2か月後に加算されます。

フライトでもお買い物でもマイルが貯まる上に、毎年サンクスマイルがもらえるなんて、MileagePlusセゾンプラチナカードがどれだけ実力のあるカードであるかがわかりますね。

MileagePlusセゾンプラチナカードがおすすめな人

- ユナイテッド航空を含むスターアライアンス航空会社を利用する方

- たくさんのマイルを貯めてお得に旅行に行きたい方

- 西友・リヴィンでもお買い物をする方

一般カードならJALカードSuicaがおすすめ

| 年会費 | 初年度:無料 2年目以降:2,000円(税抜) |

|---|---|

| 申込条件 | 満18歳以上(高校生不可) |

| 基本還元率 | 0.5% |

| 国際ブランド | JCB |

| ETCカード | 500円(税抜) |

| 家族カード | 1,000円(税抜) ※初年度のみ最大1年間無料 |

「マイルがたくさん貯まるのはいいけど、年会費が高いと維持できないな…。」という方は、JALカードSuicaがおすすめです。

年会費は初年度無料、2年目以降は税抜きで2,000円となっているので、手ごろな価格でカードを持つことができて、その上マイルもしっかりと貯まります。

では、JALカードSuicaのメリットをいくつか挙げてみましょう。

- JAL利用でフライトボーナスプレゼント

- 国内・海外旅行傷害保険付帯(最高1,000万円)

- JALカードSuicaで会員登録すればモバイルSuicaも利用可能

- ワンタッチで改札を通れる『タッチ&ゴー』機能

- JAL・JTAの機内販売商品が10%割引

- 国内空港店舗・空港免税店割引あり

- JALパックの割引国内・海外パッケージツアーが最大5%割引

- JALビジネスきっぷ当日の予約・変更が可能!

- 更にマイルが100%貯まる など

上記のメリットの中から、JALカードSuicaでマイルがお得に貯まるメリットについて解説していきますね。

JALカードショッピングマイルプレミアム特典+JAL特約店利用でマイルが4倍貯まる!

JALマイルの還元率0.5%…というと、「還元率がちょっと低い。」と思うかもしれませんね。

通常であるならマイル還元率が0.5%であるJALカードSuicaですが、『JALカードショッピングマイルプレミアム』に入会すると、基本マイル還元率が2倍の1%にアップします。

JALカードショッピングマイルプレミアムの年会費は税抜きで3,000円ですので、決して安い年会費とは言えませんが、ざっと計算すると年間で税抜300,000円以上の利用があれば、年会費の元が取れることになります。

- 年間300,000円利用の場合:3,000マイル獲得

⇒毎月25,000円の利用でOK!

しかし、マイルをお得に貯めるにはJALカードショッピングマイルプレミアムだけでは物足りませんよね。

「私はガッツリマイルを貯めたいの!」

そんなあなたに、もうひとつプラスしていただきたいのがJAL特約店の利用です。

JAL特約店でJALカードSuicaを利用すると、なんと通常の2倍(還元率1%)のマイルが加算されるのです。

つまり、JALカードショッピングマイルプレミアムに入会してJAL特約店でお買い物をすれば、通常0.5%のマイル還元率が4倍の2%にアップすることになります。

- JALカードショッピングマイルプレミアム:還元率1%

- JAL特約店:還元率1%

⇒合計:マイル還元率2%!(通常の4倍)

JALカードショッピングマイルプレミアム+JAL特約店の組み合わせを利用しない手はありませんね。これならガッツリとマイルが貯まっていきます。

JAL特約店は以下の通りです。

- JALグループ

- ENEOS

- イオン

- ファミリーマート

- ウェルシア

- トヨタレンタカー

- 大丸

- ロイヤルホスト など

あなたのお家の近くや職場の近くにも、JAL特約店があるかもしれません。JAL特約店を見つけたら、ぜひお買い物をしてお得にマイルを貯めていってくださいね。

JALカードSuicaがおすすめな人

- JALを利用して飛行機に乗る機会の多い方

- JALマイルをしっかり貯めていきたい方

- お得な年会費カードを持つことができ、更にでマイルを貯めたい方

クレジットカードよりデビット派!還元率の高いおすすめデビットカード

クレジットカードは、キャッシュレスでスマートに支払いができますし、ポイントもしっかりと貯まっていくのが大きなメリットです。

しかし、クレジットカードはつい使いすぎてしまったり、カード利用請求が1か月後や2か月後になるため、家計の管理が大変であるといったデメリットもあります。

こういった理由から、「クレジットカードもいいけど、実はデビットカード派なんだよね!」という方もいらっしゃいます。

そこで、デビット派の方にポイント還元率の高いデビットカードをご紹介しましょう。

- 楽天銀行デビットカード

楽天銀行だからこそ得ることができるメリットも満載ですので、ぜひ参考にしてくださいね。

楽天銀行デビットカード

| 楽天銀行ベーシックデビットカード VISA | JCB | |

|---|---|---|

| 還元率 | 1% | 1% |

| 年会費 | 無料 | 無料 |

| 発行手数料 | 無料 | 無料 |

| 申込条件 | 満16歳以上 | 満16歳以上 |

楽天銀行デビットカードは、楽天銀行の口座を持っている方なら誰でも発行できますし、クレジットカードのように審査がありません。

楽天銀行の口座を持っていない方は、口座開設と同時に楽天銀行デビットカードを申し込むこともできますから、「今から口座を作らなきゃ!」という方でも口座開設と共にデビットカードの申し込みができます。

では、楽天銀行デビットカードを発行するとどのようなメリットが得られるのかを、以下にまとめましょう。

- デビットカード利用で常に1%のポイント還元

- 利用限度額は口座残高だから使いすぎない

- 海外ATMから現地通貨引き出し可能

- 楽天グループのサービス利用で更にポイント獲得!

- ポイントは楽天銀行の振込手数料に利用可能

- VISAならタッチ決済可能 など

では、楽天銀行デビットカードの最大のメリットであるポイント還元率について解説していきますね。

ポイント還元率がいつでも1%!

デビットカードというと、ポイントの還元率が良くない…という印象がありますが、楽天銀行デビットカードのポイント還元率は常に1%ですので、デビットカードの中でも高還元率であると言えます。

1%のポイント還元なら通常の楽天カードと同じ還元率ですので、「クレジットカードは持ちたくないけど、楽天ポイントはしっかり貯めたい!」という方にはピッタリのカードと言えるでしょう。

楽天銀行デビットカードを使うことができるお店は、各国際ブランド(VISA・JCB)の加盟店です。

- VISA⇒VISA加盟店

- JCB⇒JCB加盟店

更に、楽天グループを利用することで得られるポイントと、楽天銀行デビットカードを使って支払った分のポイントの両方のポイントが貯まるため、楽天ポイントがこれでもかというほど貯まっていきます。

貯まった楽天ポイントは、楽天市場のお買い物に使うこともできますし、楽天銀行で振込手数料に使うことも可能です。

特に振込手数料ってわざわざ支払うのはもったいない気がしませんか?

貯めたポイントを楽天銀行で活用できるのも大きなメリットですね。

楽天銀行デビットカードがおすすめな人

- 楽天ポイントをザクザク貯めたい方

- カードの使いすぎが心配な方

- クレジットカードは使いたくないという方

還元率を含めた総合的なクレジットカードを選ぼう!

実質年会費無料で持つことのできるクレジットカードの中で、トップに躍り出たのはP-one Wiz(1.5%)とDCカード Jizile(1.5%)でした。ただし、これらのクレジットカードはリボ払い専用であることを忘れてはいけません。

リボ払い専用のクレジットカードを除くとなると、REXカードの1.25%、リクルートカードの1.2%が後に続くかたちとなります。これらはあくまでも基本的な値であって、使い方次第では大きく還元率を伸ばすことが可能となります。

更に、補償や特典が充実していながら、年会費無料で還元率1%のJCBカード Wやもちろん、Amazonを始め色んなネットショップ等で活躍できるOrico Card THE POINT(オリコカードザポイント)は外せません。

還元率を見るだけであれば、リボ払い専用のクレジットカードに目がいきがちですが、手数料を考えると決してお得ではない場合が多くあります。

「結局どのクレジットカードが良いの?」と悩んでいるのであれば、JCBカード Wや楽天カードを選べば総合力を含めて絶対に間違いありません。

ぜひ、この記事をもう一度振り返っていただき、最もお得に活用できる一枚を見つけてみてください。管理能力に長けている方であれば、複数のクレジットカードを所持した上で、場面に応じて使い分けるといった使い方もオススメですよ。

還元率以外にも見ておきたいおすすめクレジットカード特集記事

人気のあるおすすめクレジットカード

主婦なら活用したいおすすめクレジットカード

海外旅行保険が付帯しているおすすめクレジットカード

クレジットカードの選び方はとても重要

ここまで還元率重視でクレジットカードを紹介してきましたが、人それぞれ選び方は変わってきます。クレジットカードは年会費無料が良い、ゴールドカードが良い等、人それぞれです。

例えば、海外旅行へ頻繁に行く方と、国内しか利用しない方とでは、選ぶクレジットカードが全く変わってくるのは当然ですよね。

更に言えば、学生さんにおすすめできるクレジットカードと主婦の方におすすめできるクレジットカードも全く違います。そういった理由で、あなたにとってメリットの大きいクレジットカード選びはとても重要になってくるのです。

そんなクレジットカードの選び方は『【正しいクレジットカードの選び方】初心者でもよくわかる選び方のポイントを解説|2019年最新』の記事で詳しく解説していますので、ぜひ合わせて参考にしてみてください。たかがクレジットカード、されどクレジットカード。たった1枚の選び方で大きく変わってくることもあるんですよ。

今まで還元率など、全然考えずにカードを使っていました。カードにはそれぞれの特徴があって、一番自分にはどのカードがお得なのか吟味する必要があるなと思いました!

あけみ様

せっかく利用するのであれば、クレジットカードで何よりも意識したいのが還元率なので、ぜひ今後は還元率にも目を向けてみてください^^

もちろん、各種保険や優待でメリットがあるクレジットカードも多いので、ライフスタイルに合ったクレジットカードを利用するのもおすすめです^^

今使用しているカードとの比較ができ、途中途中でイラストも入っていたため、読みやすい記事でした。

クレジットカードとしてのみの利用だけでなく、日常生活で得すること(割引とか)も記載されておりためになりました。

ゆかり様

コメントありがとうございます。

そう言っていただけると今後の励みになります。

クレジットカードの特典等は非常にややこしく、公式サイトでもわかりづらい部分があるため、ぜひ今後の参考にしてもらえると嬉しいです。

各種クレジットカードをランキング形式で紹介していて、とても分かりやすいサイトだと思いました。実際に使っているクレジットカードも何枚かあって、その中でもなかなか知らない情報等が書かれていてとても参考になりました。他の使っていないカードも比較参考してみようと思いました。

今回はクレジットカードの還元率に着目したランキングですね!一位のJCB card Wカードは20代の自分でも作れそうなので良さそうですし、年会費無料は当然として還元率も1%で交換先が多いところがいい。いろんな通販やお店に行くことの多い自分は作ってみたいと思いました(笑)

現在使ってる楽天カードが2位で嬉しいですね~クレジットカードは短期間に何枚も作るとだめだから、こういうランキングサイトがあると助かります!

各々のカード特典が詳しく書かれていてわかりやすかったです、

カードを作るときに是非このサイトを参考にまた訪れたいと思います、知らないカードも沢山あり興味深いです。

海外旅行を近々考えていたため「海外旅行保険付帯クレジットカード」の記事も読ませていただきました。

こちらも保険のみならず、どのような人にどのカードが向いているか、お店の割引など色々かいてあるので良かったです。

わかりやすかったです!

我が家もポイントがつくとか、JAFがついてくるとかいろんなことを含めて考えましたが、何も知らずに入るのはやっぱり損しちゃいますね。こうやって調べたり詳しい人のお話を聞くのは勉強になりました!

クレジットカードの選び方については、なかなか素人では情報収集するのが難しいのですが、こちらのサイトで還元率の高さだけに惑わされない賢いクレジットカードの選び方のコツを学ぶことができとても参考になりました。

クレジットカードのポイントやサービスは、オトクですよね。今まで気にしてませんでした。クレジットカード選びのポイントについて大変勉強になりました。

Jarret様

コメントありがとうございます。

意外とクレジットカードの還元率や特典について理解されていないことも多いので、ぜひ今後最大限活用するために参考にしていただければ嬉しいです^^

イラストもあり、とてもわかりやすかったです!

なにがお得になるかとか、自分にとって還元率の高いカードはどれかといったことを調べることもできるので、参考になりました♪

みゆき様

コメントありがとうございます。

そう言っていただけると、今後の励みになります^^

ぜひ今後も何かあれば、コメントしていただければ幸いです^^